TAX NEWS

インボイス制度導入から1年~こんな時どうする?

令和5年10月1日からインボイス制度が始まり、今月で1年になりますが、税務署には様々な問い合わせがあるようです。

そこで今回は、インボイス制度に関する問い合わせの多い質問を取り上げます。

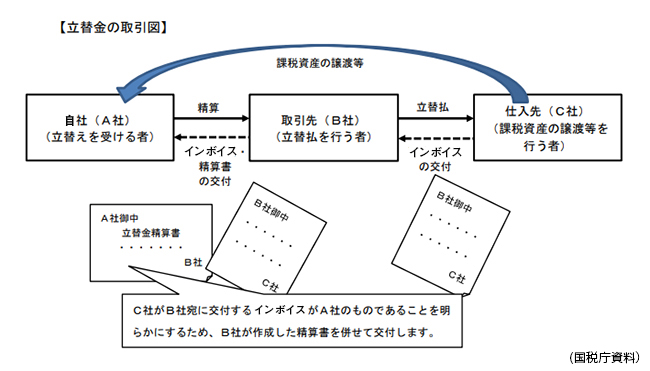

A社が、取引先のB社に経費を立て替えてもらった場合、経費の支払先であるC社から交付されたB社宛てのインボイスをそのまま受領したとしても、受領したものを自社のインボイスとすることはできません。

この場合は立替払いをしたB社から、立替金精算書の交付を受けることなどによって、C社から行った課税仕入が自社のものであることを明らかにする必要があります。【図1】 参照

なお、このようなケースで立替払いをするB社がインボイス発行事業者ではない事業者であっても、C社がインボイス発行事業者であれば、A社は仕入税額控除を行うことができます。

図1 立替金の取引図

従業員が、自社の事業に必要な物品を自ら購入し、宛名に従業員名が記載されたインボイスを受領した場合、このインボイスの保存のみでは、仕入税額控除を行うことはできません。

この場合に仕入税額控除を行うためには、その従業員が自社に所属していることが明らかとなる従業員名簿などの保存を併せて行う必要があります。

なお、従業員名簿などがない場合は、宛名に従業員名が記載されたインボイスと、その従業員が作成した立替金精算書を受領・保存する必要があります。

クレジットカード会社がカードの利用者に交付する利用明細書は、利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成・交付する書類ではないことや、課税資産の譲渡等の内容や適用税率などインボイスの記載事項を満たしていないことから、一般的にはインボイスには該当しません。

一方で、ETCシステムを利用して、クレジットカードにより高速道路の利用料金を精算する会社も多くあります。

この場合、高速道路の利用料金について仕入税額控除の適用を受けるためには、原則として、高速道路会社が運営するホームページから、通行料金が確定した後に、簡易インボイスの記載事項に係る電磁的記録(以下「利用証明書」)をダウンロードし、それを保存する必要があります。

なお利用証明書のダウンロードは、クレジットカード利用明細書の受領ごとに行う必要はなく、利用した高速道路会社ごとに任意の一取引に係る利用証明書を一回のみ取得・保存すれば、保存要件を満たします。

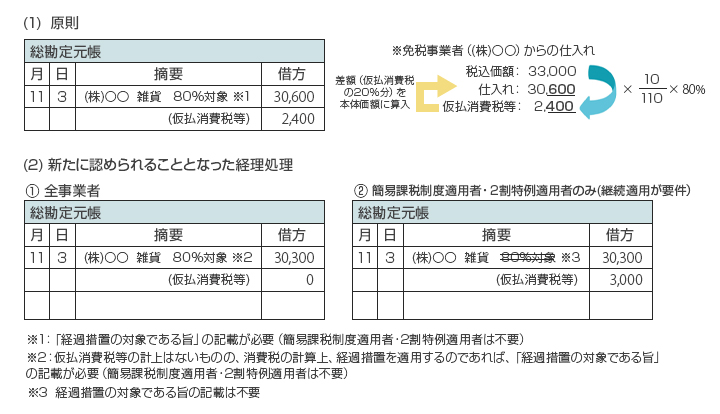

インボイス発行事業者以外の者からの仕入れには、仕入税額相当額の80%または50%を控除できる経過措置が採られています。

税抜経理を行う場合、経過措置期間中はインボイス制度導入前の仮払消費税等の額の80%または50%相当額を仮払消費税等の額とし、残額を仕入れ等の価額として所得税や法人税の計算を行うことが原則です。

この取扱いが見直され、経過措置期間終了後の原則となる取扱いを先取りして、インボイス発行事業者以外からの仕入れについて、消費税等の額を取引の対価の額と区分しないで経理することが認められることになりました。

また、簡易課税制度を適用する事業者や、いわゆる2割特例制度適用事業者については、仕入税額控除を適用するにあたってインボイス等の有無が要件とされていないことから、インボイス制度導入前と同様の額を仮払消費税等の額として計上する方法が認められることになりました。

これらの制度は令和5年10月1日以降の取引について、適用することができます。【図2】参照

図2 仮払消費税等の額の経理処理

従業員などに支給する出張旅費や宿泊費、日当などのうち、その旅行に通常必要と認められる部分の金額は、課税仕入に係る支払対価の額に該当するものとして取り扱われます。

この場合、従業員はインボイス発行事業者ではないためインボイスの交付は受けられませんが、一定の事項を記載した帳簿のみの保存で、仕入税額控除が可能です。

同様に、従業員などに支給する通勤手当のうち、通勤に通常必要と認められる部分の金額についても、一定の事項を記載した帳簿のみの保存で、仕入税額控除を行うことができます。