TAX NEWS

給与所得者の定額減税

令和6年6月から定額減税が実施されます。

今回は、6月からの給与支払事務において注意すべきポイントを、所得税の定額減税に絞って取り上げます。

令和6年分の所得税について、「定額減税」の適用を受けることができる人は、令和6年分の所得税の納税者で、令和6年分の所得税に係る合計所得金額が1805万円以下の人です。

給与収入のみの方であれば、年収が2000万円(23歳未満の扶養親族がいるなど一定の要件を満たす場合は2015万円)以下の人が該当します。

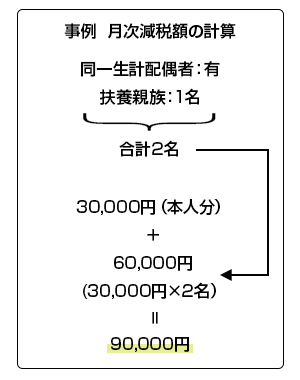

定額減税の額は、①本人分3万円、②同一生計配偶者及び扶養親族1人あたり3万円の合計額になります。

給与所得者に対する定額減税は、給与の支払者が給与等を支払う際に、源泉徴収税額から定額減税を控除する方法で行われます。

控除対象者は、令和6年分給与所得者の扶養控除等(異動)申告書を提出している人(いわゆる甲欄適用者)です。

給与の支払者は、令和6年6月1日以後に支払う給与などに対する源泉徴収税額から、その時点の定額減税額を控除する「月次減税事務」を行うことになります。

控除対象者は、令和6年6月1日現在で給与の支払者のもとで勤務している甲欄適用者(「基準日在職者」といいます)です。

この時点では、合計所得金額(見積額)に関わらず、合計所得金額が1805万円を超えると見込まれる基準日在職者に対しても、月次減税事務を行います(下表参照)。

表 基準日在職者に該当しない人

| ① | 令和6年6月1日以後支払う給与等の源泉徴収において、源泉徴収税額表の乙欄や丙欄が適用される人(扶養控除等申告書を提出していない人) |

|---|---|

| ② | 令和6年6月2日以後に、給与の支払者のもとで勤務することとなった人 |

| ③ | 令和6年5月31日以前に給与の支払者のもとを退職した人 |

| ④ | 令和6年5月31日以前に出国して非居住者となった人 |

給与所得の源泉徴収税額から控除する月次減税額は、同一生計配偶者と扶養親族の数によって計算されます(下 事例参照)

このとき、同一生計配偶者と扶養親族は、毎月の給与や賞与における源泉徴収税額の計算のための「扶養親族の数」とは、範囲が異なります。

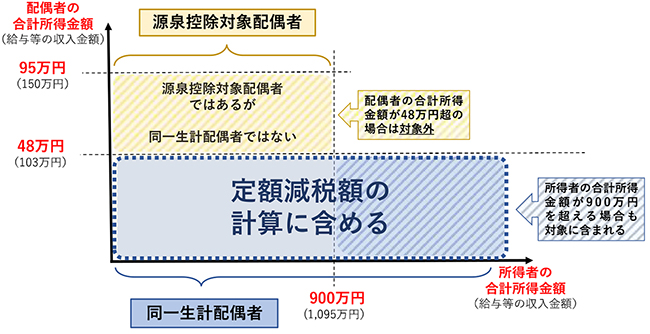

同一生計配偶者は、源泉控除対象配偶者のうち、合計所得金額が48万円以下の人です。

ただし青色専業専従者は除きます(図1参照)。

図1 同一生計配偶者の範囲(国税庁資料)

扶養親族は、所得税法上の控除対象扶養親族だけではなく、16歳未満の扶養親族も含まれます。

16歳未満の扶養親族は、扶養控除等申告書の「住民税に関する事項」欄に記載されています。

なお、同一生計配偶者も扶養親族も非居住者は対象ではありませんので、注意が必要です。

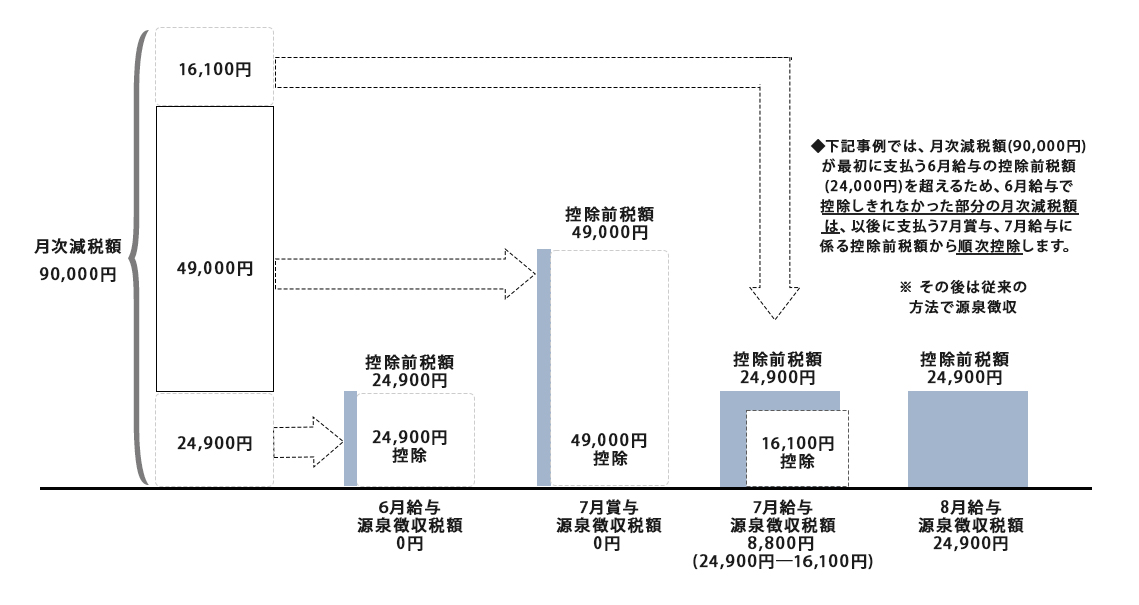

令和6年6月1日以後に支払う給与や賞与について、給与などの支払いをする際には、まず現行の所得税法の規定などにより税額(「控除前税額」といいます)を計算します。

そして、控除前税額から月次減税額を控除した差額を、実際に源泉徴収する税額として、給与などの支払いを行います。

このとき、控除しきれない月次減税額は、次回に支払う給与や賞与に対する控除前税額から控除することになります(図2参照)。

図2 月次減税額が控除前税額を超えるイメージ

給与の支払者は、各月の月次減税事務が終了したら、納付書に必要事項を記載して、納付すべき源泉徴収税額がある場合には、法定納期限までに納付をすることになります。

このとき納付書の税額欄に記載する金額は、控除前税額から月次減税額を控除した後の金額を集計した金額になります。

年末調整の際に、年末調整時点の定額減税額に基づき精算を行う事務を「年調減税事務」といいます。

対象者は、原則として年末調整の対象となる人で、年末調整により算出される年間の所得税額から年調減税額を控除した後の金額により年調年税額を計算します。

なお、年調減税の詳細は9月ごろに公表される予定です。