TAX NEWS

令和5年分の年末調整のポイント

今年も年末調整の時期が近づいてきました。

業務の基本的な流れなどは昨年とほとんど変わっていませんが、変更点もありますので、ポイントを押さえておきたいと思います。

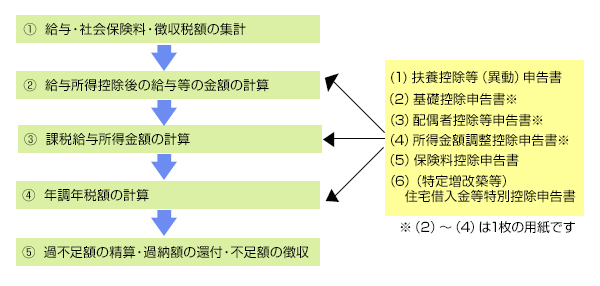

年末調整は、まず社員に対して毎月支払った給与や賞与(以下「給与等」)、社会保険料や源泉徴収額を集計し、給与所得控除後の給与等の金額を計算します。

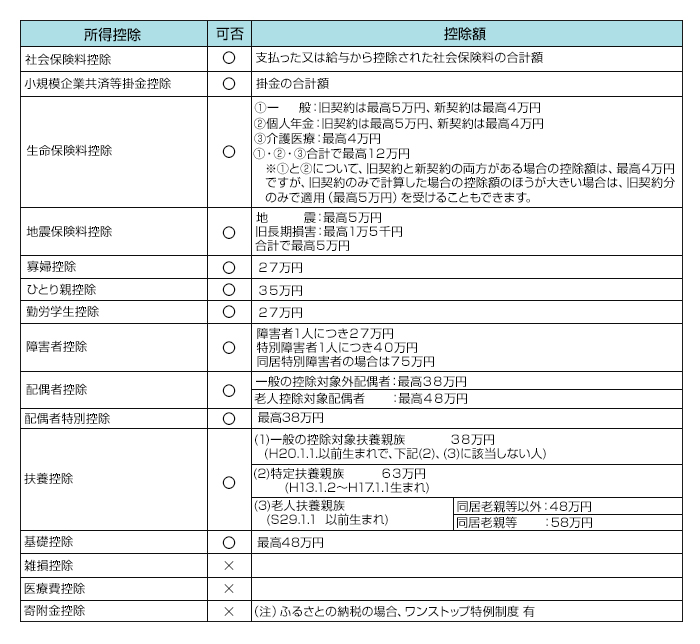

社員から提出された各種申告書の内容をもとに、所得控除の額(表2参照)・課税給与所得金額・税額控除額を計算し、年調年税額とを比較して、過不足額を精算します。

年末調整は、1年を通じて勤務している人や年の途中で就職し年末まで勤務している人などが対象となります。

ただし、1年間の給与等の収入金額が2000万円を超える人や、2か所以上からの給与の支払いを受けている人で他社に「給与所得者の扶養控除等(異動)申告書」(以下「扶養控除等申告書」)を提出している人などは、年末調整の対象にはなりません。

表1 年末調整の流れ

令和5年分から、扶養控除等申告書が改訂されています。

令和5年分の扶養控除等申告書は、すでに令和5年の最初に給与の支払いをする時までに社員から提出を受けていますが、提出された内容に変更がないか、社員に確認をする必要があります。

扶養控除等申告書の主な変更点は、源泉控除対象配偶者や控除対象扶養親族の記載箇所に、「非居住者である親族」や「生計を一にする事実」についての情報を記載する欄や、住民税に関する事項の記載箇所に「退職手当等を有する配偶者・扶養親族」と「寡婦又はひとり親」について記載する欄が追加されています。

住宅ローン控除については、令和4年1月1日以降に居住した人については、一定の場合を除き控除率が1%から0.7%に引き下げられました。

そのため、今年の年末調整からは、控除率が1%の人と0.7%の人がいますので、注意が必要です。

控除率は、住宅借入金等特別控除申告書に記載されていますので、必ず確認するようにしましょう。

令和5年から、非居住者である親族について、扶養控除や配偶者控除などの適用を受ける場合には、その親族の年齢等の区分などに応じて、「親族関係書類」や「留学ビザ等書類」、「送金関係書類」又は「38万円送金書類」を給与等の支払者に提出や提示する必要があります。

このうち、今回新たに必要となる書類は、「留学ビザ等書類」と「38万円送金書類」です。

「留学ビザ等書類」は、外国における査証(ビザ)又は在留カードが相当します。

「38万円送金書類」は、非居住者である親族各人へのその年における支払い金額の合計額が38万円以上であることを明らかにする書類をいいます。

前記4つの書類は、いずれも日本語での翻訳文も必要になります。

年末調整が終わりましたら、給与等の支払者は、受給者等に「給与所得の源泉徴収票」(以下「源泉徴収票」)を発行します。

この書類については、書面で交付するほか、受給者等の承諾を得ることで、源泉徴収票に記載すべき事項を電磁的方法により提供することができます。

これを電子交付といいます。

源泉徴収票を電子交付する場合、受給者等に対してあらかじめ、用いる電磁的方法の種類や内容を示し、承諾を得る必要があります。

令和5年度の税制改正で、「支払者が定める期限までに承諾に係る回答がない時は承諾があったものとみなす」旨の通知をあらかじめ受給者に行い、その期限までに受給者から回答がなかった場合には、承諾を得たものとみなされることになりました。

表2 所得控除の種類と年末調整の可否