TAX NEWS

飲食代にまつわる税務 法人税と消費税

新型コロナウイルス感染症の位置付けが2類から5類に移行されてから半年が経過し、イベントや旅行などがコロナ前の状態に戻りつつあります。

これから忘年会シーズンに向かい、企業の接待を含めて、再び飲食をする機会も増えてくることでしょう。

そこで今回は、飲食代に関する税法上の取り扱いについて確認します。

飲食代に限らず交際費等は損金不算入が原則ですが、資本金又は出資金1億円以下の中小法人は、親会社の資本金が5億円以上の100%子会社等を除き、年800万円までは損金算入が認められています。

飲食代については、1人5千円以下の少額なものは交際費等から除外することができます(以下「5千円基準」といいます)。

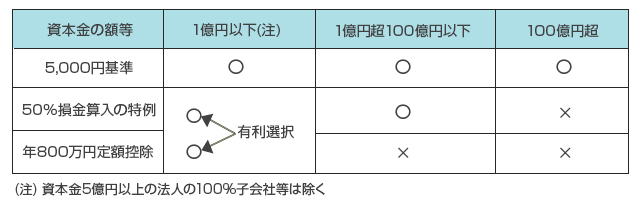

また一定の法人には、1人5千円を超えた場合でも、その50%相当額を損金算入することができます(以下「50%損金算入の特例」といいます。表1参照)。

【表1】 交際費等の取り扱い

5千円基準も50%損金算入の特例も、対象となる飲食代の範囲は、「得意先等」との「飲食のみの接待」になります。

自社の役員や社員、またはその役員や社員の親族などだけを対象とした飲食代、得意先とのゴルフや旅行などの途中での飲食代は、対象ではありません。

また、食事券などを贈答することや飲食代を肩代わりすることも、対象にはなりません。

一方、テーブルチャージ料やサービス料などは、飲食に類する行為として、5千円基準や50%損金算入の特例の対象になります。

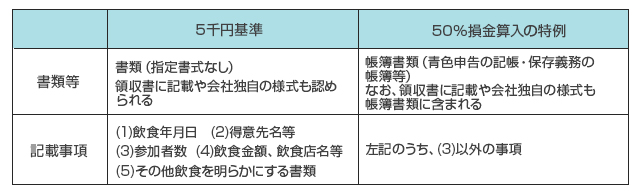

5千円基準や50%損金算入の特例の適用を受ける場合、必要事項が記載された書類を保存することが要件になります。

記載が必要な事項は、(1)飲食年月日、(2)得意先名等・当社との関係・参加者氏名、(3)参加者数(5千円基準のみ必要)、(4)飲食金額・飲食店名・住所、(5)その他飲食を明らかにする必要事項です。(表2参照)

【表2】帳簿書類等の記載事項

消費税の経理処理には、「税込経理方式」と「税抜経理方式」があります。

金額の判定は、会社が採用している消費税の経理処理方法が税込経理方式であれば税込金額で、税抜経理方式であれば税抜金額で行います。

したがって、税込経理方式の方が税抜経理方式より交際費等の金額は大きくなります。

消費税の適用税率には、標準税率(10%)と飲食料品などに適用される軽減税率(8%)があります。

飲食代でテイクアウトをした場合などは軽減税率が適用されますが、飲食店で飲食をした場合は、標準税率が適用されます。

また酒類は標準税率になります。

最後に、飲食代にまつわる誤りやすい事例や注意点をQ&Aを用いて取り上げます。

Q1 飲食代について「5千円基準」の取り扱いがあると聞きましたが、飲食代で1人5千円を超えた場合、5千円以下の部分を交際費等の額から除外することはできますか。

A. 交際費等の額から除外される飲食代は、1人当たりの金額が5千円以下の費用それ自体が対象となります。 そのため、1人5千円を超える飲食代について、その飲食代のうち5千円を超える部分だけを交際費等にすることはできず、その飲食代のすべてが交際費等になります。

Q2 飲食代について5千円基準や50%損金算入の特例を適用する場合、必要事項を帳簿書類等に記載する必要がありますが、注意すべき点はありますか。

Q3 5千円基準や50%損金算入の特例の制度は、「飲食その他これに類する行為のために要する費用」について適用することができるそうですが、どのようなものが対象となりますか。

A. 「飲食その他これに類する行為のために要する費用」には、例えば得意先などの業務の遂行や行事の開催に際して弁当の差し入れを行うための「弁当代」などが挙げられます。この場合に対象となる弁当は、得意先などにおいて差し入れ後相応の時間内に飲食されることが想定されるものを前提としています。なお、単なる飲食物の詰め合わせを贈答する行為は、いわゆる中元・歳暮と変わらないため制度の対象ではありません。