TAX NEWS

自社株の売買~個人、法人への売却に伴う課税関係

会社が発行する株式を、売買や相続・贈与によって所有者が変わることは、上場株式だけではなく、同族会社が発行する株式、いわゆる「自社株」でも起こりうることです。

特に最近では、親族ではなく第三者に事業を承継させることなど自社株を売却するケースも増えてきています。

自社株を売却する際に、売却価格が適正な価格ではない場合には、思わぬ税金が発生することがありますので、留意する必要があります。

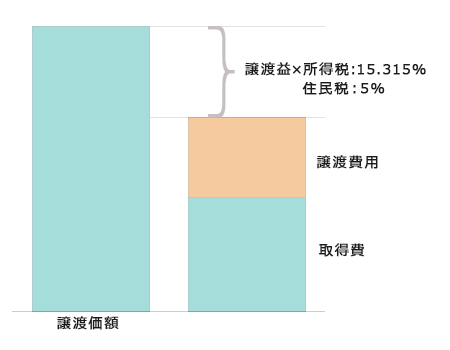

個人から個人に対して自社株を売却した場合、譲渡所得に対して15.315%の所得税(復興特別所得税を含む)と、5%の住民税が課税されます(図1参照)。

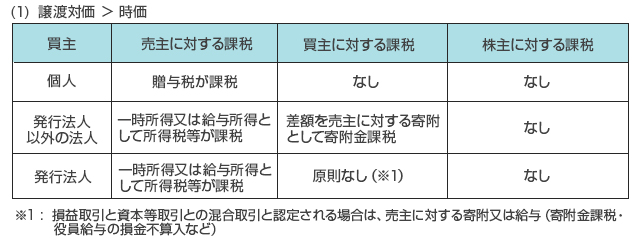

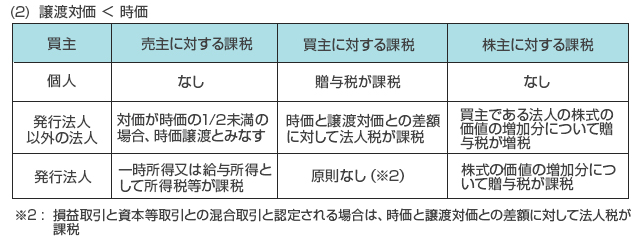

個人から個人に対して自社株を売却したときの譲渡価額と時価との間に差額がある場合、その差額は買主から売主、または売主から買主に対する贈与として、贈与税が課税されます。

例えば、時価が3000万円の自社株を5000万円で売却した場合、売却額と時価との差額の2000万円は、買主から売主への贈与となります(下表参照)。

図1 個人に売却した場合

個人から発行法人ではない法人に対して自社株を売却した場合、売却先が個人の場合と同様に譲渡所得に対して所得税などが課税されます(図1参照)。

譲渡価額が時価より高額な場合、その差額は個人の一時所得として所得税などが課税されます。

ただし個人が売却先の法人の役員や従業員である場合には、給与所得になります。

一方、買主の法人については、差額は売主に対する寄附金となり、寄附金の損金不算入の規定の対象になります。

譲渡対価が時価の2分の1未満の低額で自社株を譲渡した場合には、売主である個人は時価で譲渡したもとみなされます。

例えば、時価が3000万円の自社株を1000万円で売却した場合、個人は3000万円で売却したものとみなして所得税などの計算をすることになります。

買主である法人については、時価と譲渡対価との差額に対して法人税が課税されます。

また、資産を低額で譲り受けたことによって買主である法人の株式の価値が増加した部分については、売主から買主である法人の株主に対して贈与がされたものとして、贈与税が課税されます。

表 譲渡対価と時価との間に差額がある場合の課税関係(売主が個人の場合)

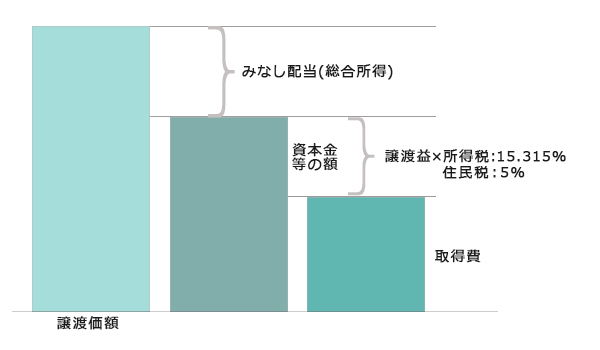

売却先の法人がその自社株の発行法人である場合、譲渡対価のうち一部については、配当金の支払いを受けたものとになされて、所得税などが課税されます。

これを「みなし配当」といいます。

ただし、相続等により取得した自社株のうち一定の要件を満たすものを相続開始後3年10月以内に譲渡した場合には、みなし配当課税は行われません。

配当金の支払いとみなされなかった部分については、株式の譲渡収入として取り扱われますので、個人に売却した場合と同様に譲渡所得の所得税などが課税されます(図2参照)。

図2 発行法人に対する非上場株式の譲渡

譲渡価額が時価より高額な場合、その差額は個人の一時所得として所得税などが課税されます。

ただし個人が売却先の法人の役員や従業員である場合には、給与所得になります。

発行法人については、自社株式の取得は資本金等取引になりますので、資本金等の額及び利益積立金額を減少させることになります。

ただし、その取引が何らかの利益移転を目的としたものと認められ、損益取引であると認定される場合には、譲渡対価と時価との差額が売主に対する寄附または給与になります。

譲渡価額が時価より低額な場合、譲渡価額が時価の2分の1未満であれば、時価で譲渡したものとみなされます。

買主である法人については、何らかの利益移転を目的とした取引と認められ、損益取引と資本等取引との混合取引と認定される場合には、時価と譲渡対価との差額に対して法人税が課税されます。

また、自己株式を低額で譲り受けたことによって株式の価値が増加した場合、その増加部分については、売主から発行法人の株主に対して贈与がされたものとして、贈与税が課税されます。