TAX NEWS

インボイス制度対応に向けた準備~インボイスの作成に当たってポイント確認~

今年も10月に入り、いよいよインボイス制度(適格請求書等保存方式)が導入されるまであと1年となりました。

制度導入により、取引の際に売り手であるインボイス発行事業者は、買い手である取引相手(課税事業者)からの求めに応じて、インボイスを交付するとともに、交付したインボイスの写しを保存することが義務となります。

今回は、インボイス制度の開始までの準備やインボイスの作成に当たっての確認を売り手側メインに見ていきます。

主なものとしては、次のようになります。

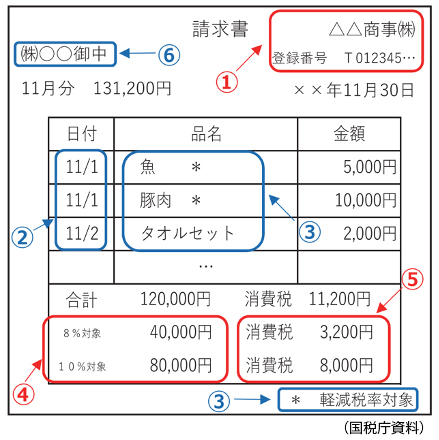

なお、インボイスの記載事項(イメージ)は下図のとおりです。

(1) 売り手側…自社発行の請求書等をインボイス対応に

インボイス発行事業者の登録と合わせての準備として、次のようなものがあります。

- 取引先に発行している書類の収集と分析

- インボイスとする書類の確定

- インボイスとする書類に必要な項目を追加

- 取引先にインボイスとする書類の様式を通知し、了解を得る

- 発行したインボイスの写しの保存方法を確定

(2) 買い手側

- 取引先がインボイス発行事業者かどうかの確認

- 取引先からのインボイスの受け取り方法の確認

- 受け取ったインボイスの様式確認(不備がある場合は是正を依頼)

- 受け取ったインボイスからどのように仕訳を計上するかを決定

- 受け取ったインボイスの保存・管理方法を確定

①インボイス発行事業者の氏名または名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜きまたは税込)及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名または名称

簡単に挙げてみても、これだけの準備を令和5年9月末までに完了させる必要があります。

(3) その他

インボイス制度に対応できるようレジや経理・受注システムなどのシステム改修、継続的な取引相手に対する登録番号伝達方法の検討や、インボイス交付(受領)方法についての認識共有、社員(従業員)への研修の実施といったものなども頭に入れて行動することが必要です。

(1) インボイスとする書類の確定

まず、取引先との間でどのような書類を発行しているかを整理してみることから始めます。

一般的には、見積書、注文書、納品書、請求書、領収書等がありますが、インボイス制度では、書類の名称に関係なく、インボイスの記載要件を満たしたものをインボイスとして取り扱うこととしています。

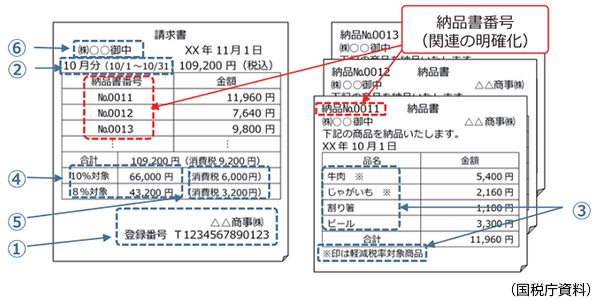

なお、インボイスは、一つの書類のみで記載事項の全てを満たす必要はありません。

例えば、日々の取引に関しては納品書で取引内容を表示し、月末に一月分の取引をまとめた請求書を発行する場合、納品書と請求書を合わせた複数の書類でインボイスの記載事項とすることも可能です。

この場合、請求書に納品書番号を記載するなど、「関連付け」を明確にしておくことが必要となります(下図参照)。

また、請求書と納品書がともに書面でなければならないわけではないので、書面と電子データを合わせてインボイスの記載事項を満たすことも可能です。

《記載事項》

①適格請求書発行事業者の氏名(名称)及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜きまたは税込)及び適用税率

⑤税率ごとの消費税額等

⑥書類の交付を受ける事業者の氏名または名称

(2) 端数処理のルール

消費税1円未満の端数処理についてインボイスでは、一つのインボイスにつき、税率ごとに1回というルールがあります。

なお、実務的には、「切捨て」が多いと思われますが、「切上げ」や「四捨五入」でも問題ありません。

(3) 手書きの請求書

インボイスは、従来から買い手に交付していた請求書に「登録番号」、「適用税率」、「税率ごとに区分した消費税額等」の記載を追加したものであり、これらの記載事項を満たしていれば手書きで作成することもできます。

登録番号をスタンプで押すことも可能ですので、慌てて専用の請求書を用意しないといけないわけではありません。

(4) 電子インボイス

インボイスは電子データで提供することも可能で、これを「電子インボイス」といいます。

電子インボイスを提供する場合、売り手・買い手ともに「電子帳簿保存法」に準じた方法によりその保存を行うことが必要となります。

(5) 簡易インボイス

インボイス発行事業者が不特定多数の人に対して一定の事業に係る取引を行う場は、「簡易インボイス」を交付することができます。

「一定の事業」とは、小売業、飲食店業、写真業、旅行業、タクシー業、駐車場業(不特定かつ多数に対するもの)、その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業をいいます。

(6) 家賃の口座振替など

契約書に基づいて口座振替しているような場合は、既存契約書とその契約書にインボイスの記載事項として不足している事項(登録番号等)を通知してもらうとともに、銀行が発行した振込金受取書を保存することで、インボイスの要件を満たすことが可能です。

(7) インボイスの交付が免除される取引

事業の性質上、交付が困難とされる次のものは、交付免除となります。

- 3万円未満の公共交通機関による旅客の運送

- 卸売市場において行われる生鮮食料品等の販売

- 農協や漁協等に委託して行われる農林水産物の販売

- 3万円未満の自動販売機などでの販売

- 郵便切手による郵便サービス

他社から交付されるインボイスの様式は、おそらく来年になるまで判明しないので、取引先の免税事業者がインボイスの登録事業者になるかどうかの情報はしっかり入手しておきましょう。