TAX NEWS

賃上げ促進税制(令和4年度税制改正で控除額拡充)

日本の賃金水準は、実質30年以上ほぼ横ばいの状況であるとされています。

このことから、政府では積極的な賃上げを行う企業の法人税を減らす特例制度として、いわゆる「賃上げ促進税制」を創設するとともに、数年来見直しを行い、令和4年度税制改正では抜本的な強化が図られました。

賃上げ促進税制は中小企業向けと大企業向けに分かれており、対象者や3段階にわたる控除率が異なるため注意が必要です。

そこで、中小企業向け賃上げ促進税制にスポットを当て、制度の復習、改正の内容と実際のケーススタディで整理してみます。

中小企業向け賃上げ促進税制(所得拡大促進税制)は、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

《改正の内容》

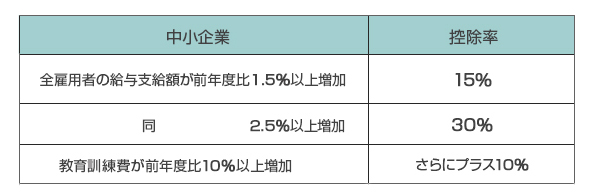

制度の大枠は、変更ありませんが、雇用者給与等支給額が前年度比1.5%以上増加の場合は増加額の15%、2.5%以上増加で増加額の30%の税額控除を受けることができるようになりました。

さらに教育訓練費が前年度比10%以上増加した場合は合わせて最大40%まで税額控除されます(表1参照)。その上で、適用期限が令和6年3月31日まで延長されています。

【表1】 中小企業向け賃上げ促進税制…3段階で上がる控除率

《制度上の用語の説明》

(1) 中小企業

青色申告書を提出する者のうちおおよそ以下に該当する者

- ア…資本金の額又は出資金の額が1億円以下の法人

- イ…常時使用する従業員数が1千人以下の個人事業主

- ウ…協同組合等

(2) 対象となる国内雇用者

法人又は個人事業主の使用人のうちその法人等の国内に所在する事業所につき作成された賃金台帳に記載された者です。

パート、アルバイト、日雇い労働者も含みますが、使用人兼務役員を含む役員及び役員の特殊関係者、個人事業主と特殊の関係のある者は含まれません。

(3) 特殊関係者とは

法人の役員又は個人事業主の親族を指します。

親族の範囲は六親等内の血族、配偶者、三親等内の姻族までが該当します。

また、当該役員又は個人事事業主と婚姻関係と同様の事情にある者、当該役員又は個人事業主から生計の支援を受けている者等も特殊関係者に含まれます。

(4) 雇用者給与等支給額とは

適用年度の所得の金額の計算上損金の額に算入されるすべての雇用者に対する給与等の支給額をいいます。

ただし、その給与等に充てるため他の者から支払いを受ける金額がある場合には、当該金額を控除します。

(5) 教育訓練費

所得の金額の計算上損金の額に算入される国内雇用者の職務に必要な技術又は知識を習得させ又は向上させるために支出する費用のうち一定のもの。

具体的には、法人等が教育訓練等を自ら行う場合の費用(外部講師謝金、外部施設使用料)、他の者に委託して教育訓練等を行わせる場合の費用(研修委託費等)、他の者が行う教育訓練等に参加させる場合の費用(外部研修参加費等)などを指します。

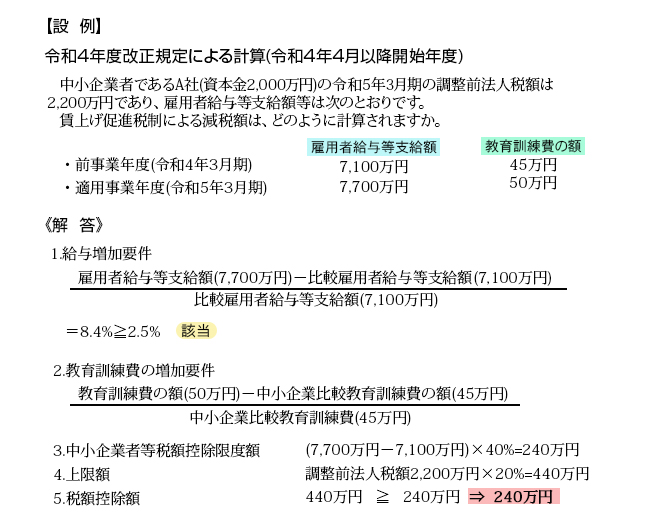

《改正後の減税額の試算》

次に、今年度改正後の規程における賃上げ促進税制での減税額を、非常に簡単ですが計算してみます。

この計算例は、雇用者給与等支給額が2.5%以上、教育訓練費が10%以上増加し、上限である控除率40%が適用されるケースです(設例参照)。

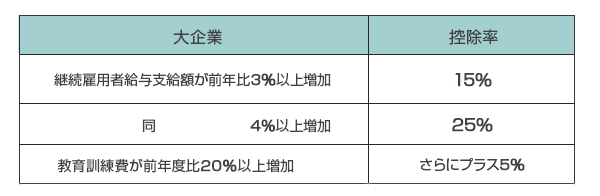

大企業向けでは、改正で対象者が新規雇用者ではなくなったことを考慮するとともに、増加割合の基準が中小企業よりも厳しいので適用には十分留意する必要があります(表2参照)。

なお、中小企業も大企業も控除税額は、当期の法人税の20%が上限です(所得税も同様)。

【表2】 大企業向け賃上げ促進税制…3段階で上がる控除率