TAX NEWS

出向・転籍に関する税務の要点

春は企業で人事異動が行われる季節です。

この中で人事交流の手法として一般に行われるものに「出向」と「転籍」があります。

今回は、出向・転籍に関する税務の取り扱いについて、そのポイントを整理します。

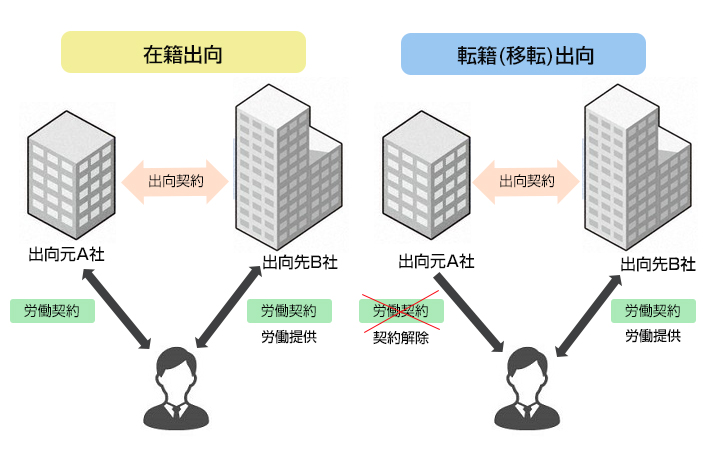

出向は正式には「在籍出向」、転籍は「転籍出向」といい、これを縮めて「出向・転籍」と呼ばれています。

いずれも他の企業に異動して新たな企業の指揮命令下で就労することを指しますが、大きな違いがあります(図表参照)

図表

出向は、元の会社との労働契約を残したまま出向先企業で業務に従事することを指し、通常将来的に元の会社に戻ることを前提として行われます。

転籍は、元の会社との労働契約を終了し転籍先と新たな労働契約を結ぶものです。

出向における取扱いとして多い、「出向元法人が出向者に給与を支払い、出向先法人が出向元法人に負担金を支払う」ケースについてみていきます。

(1) 出向元法人が支払う給与の方が多い場合

給与較差を補填するため出向元法人が負担する給与は、出向元法人の損金に当たります。

しかし、出向元法人が支払う給与の方が多いときには、そのことに合理的な理由がない場合は出向先法人への「寄附金」として取り扱われます。

給与較差を補填する合理的な理由がある負担には、次のようなものがあります。

- 出向先法人が経営不振等で出向者に賞与を支給できず、出向元法人が負担した場合

- 出向先法人が海外にあるため、出向元法人が留守宅手当を支給する場合

この給与較差補填金は、出向元の法人が出向者に直接支給しても、出向先の法人を通じて支給しても同様に取り扱われます。

なお、出向先法人が出向元法人に支払った金額は、経営指導料等の名義で支出されていても実質的に負担すべき給与相当額であれば、出向先法人において出向者に対する給与として取り扱われます。

そのため消費税は不課税取引となります。

(2) 出向先法人が支払う負担金の方が多い場合

出向先法人が出向元法人に支払う負担金は、出向者に対する給与として取り扱います。

しかし、出向者の特殊能力を評価して技術指導料を含めて支払う場合など、負担金の方が多い場合には、その負担することに合理的な理由がある場合は問題ありませんが、そうでないと「寄附金」として取り扱われます。

出向者が出向先法人で役員である場合において、次のいずれにも該当するときは、出向先法人が支出する給与負担金は役員給与に該当します。

- その給与負担金の額が役員給与として出向先法人の株主総会や社員総会などで決議されていること

- 出向契約等において出向者に係る出向期間や給与負担金の額があらかじめ定められていること

出向者は出向元法人を退職した時に出向元から退職金を受け取ります。

ただし、出向期間中に対応する退職給与相当額については、出向先法人が負担すべきものとして、通常、出向先法人から出向元法人へ負担金が支出されます。

この負担金の支出の時期としては、(1)出向先法人から出向元法人へ復帰した時、(2)出向元法人を退職したとき、(3)出向期間中があります。

(1)又は(2)の場合には、原則、出向先法人の支出した事業年度の損金の額に算入されます。

(3)の出向期間中に負担金を支出する場合には、次の2つの要件のいずれにも該当するときは、出向先法人の支出した事業年度の損金の額に算入されます。

イ. あらかじめ定めた負担区分に基づいて定期的に支出していること

ロ. その支出する金額が、出向期間に対応する退職金の負担額として合理的に計算された金額であること

なお、この負担金を額に算入することは、出向者が出向先法人において役員になっているときでも認められます。

また、出向者が出向元法人を退職しても、出向先法人で引き続き勤務をしていることがあります。

この場合に、出向先法人が出向元法人に支出する出向期間に対応する退職金相当額は、たとえその出向者が出向先法人において引き続き役員又は使用人として勤務しているときでも、その支出した事業年度の損金に算入します。

転籍の場合の転籍前の法人が負担する退職給与については、次の3つの支給形態があります。

- 転籍時に転籍前の法人が本人に直接支給する方法

- 転籍時に転籍前の法人から転籍後の法人へ退職給与負担金として支出する方法

- 転籍者が転籍後の法人を実際に退職する時に、本人に直接又は転籍後の法人を通じて支給する方法

そして、転籍者に係る退職給与につき転籍前の法人における在職年数を通算して支給することとしている場合において、転籍前の法人及び転籍後の法人がその転籍者に対して支給した退職給与の額(相手方である法人を経て支給した金額を含む。)については、それぞれの法人における退職給与となります。

ただし、転籍前の法人及び転籍後の法人が支給した退職給与の額のうちこれらの法人の他の使用人に対する退職給与の支給状況、それぞれの法人における在職期間等からみて明らかに相手方である法人の支給すべき退職給与の額の全部又は一部を負担したと認められるものがあるときは、その負担したと認められる部分の金額は、相手方である法人に贈与したものとされます。

新型コロナウイルス感染症の影響により事業活動の一時的な縮小を余儀なくされた事業主が、在籍型出向により労働者の雇用を維持する場合に、出向元と出向先の双方の事業主に対する助成金として「産業雇用安定助成金」があります。

対象の前提は、雇用維持を図る助成のため、出向期間終了後は元の事業所に戻って働くこととされています。

この産業雇用安定助成金を受給する事業主が法人の場合は法人税の課税対象となります。