TAX NEWS

旅費交通費を巡る税務の勘所 ~証拠資料は残しておく~

旅費交通費については、一般に(1)宿泊を伴うような比較的遠隔地への出張費用のことを「旅費」、(2)近距離の出張等費用のことを「交通費」として両者を区分経理している会社もありますが、「旅費交通費」として一括している会社が多いようです。

この費用の処理については、目的により勘定科目が異なることや、それによって法人税の計算や従業員の年末調整の計算にも影響を及ぼすことなど、注意すべき点も少なくありません。

以下、旅費交通費を巡るポイントを整理してみます。

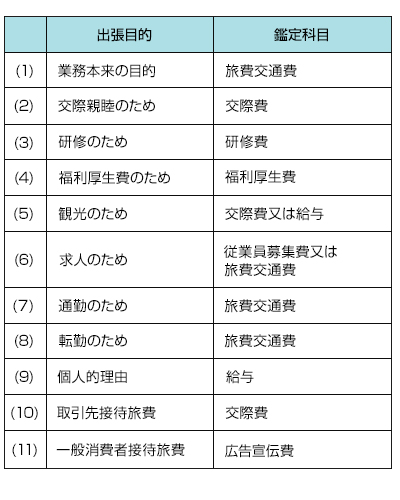

例えば、同じ地域に従業員が出張等をしたとしても、その目的により勘定科目は多岐にわたります。

そのため、経理担当者は十分に出張費等の理由を把握した上で、経理処理を行う必要があります(表1参照)。

【表1】 旅費交通費の隣接科目

具体的にみると、次のようなものがあります。

(1) 交際費に該当するもの

- 同業者とゴルフをするための旅費

- 自社が懇親会等で得意先を接待するために送り迎えしたタクシー代

- 取引先の冠婚葬祭に出かけるときの交通費や日当、宿泊代

(2) 福利厚生費に該当するもの

典型的なものとしては、従業員の慰安旅行があります。

ただし、名目上は社員旅行であっても、実質的には給与に該当するケースがありますので注意が必要です。

国内旅行、国外旅行を問わず従業員の給与にしないためには、その旅行が「会社の主催」であることを説明(立証)できるようにしておく必要があります。

立証するための要件は、次の3点です。

- 旅行参加者の割合が50%以上であること

- 旅行費用が社会通念上、妥当な金額であること

- 旅行の日程が4泊5日以内であること

※海外慰安旅行の場合は、往復の旅行日はこの中に含まれません。 現地の滞在日数を言いますので、飛行機中の経過日数を考慮せず4泊6日でもよいことになります。

なお、勘定科目が誤っていても損金性が明らかであればあまり問題視されませんが、「交際費」や「給与」になるものを「旅費交通費」にしておくと、税務上トラブルになります。

表1の中では、(2)、(5)、(9)が要注意となります。

もし、交際費に該当すれば、資本金により課税対象の可能性が生じ、給与については、源泉所得税の問題が生じてきます。

通勤手当は、政策的配慮の下に非課税となる限度額を態様別に決めています。

この限度額を超えて支給したものは「給与」となるのでチェックが必要です。

従業員が業務上の必要から旅行をして、その旅行に必要な金品を会社が支給した場合、それが通常必要と認められる範囲内のものであれば損金とされ、支給を受けた従業員は「給与」として課税されることはありません。

通常必要と認められる範囲内のものかどうかは、旅行する従業員の会社における職務内容や地位、旅行の目的、出張先への行路等によって判断されます。

具体的には、その会社と同業主、同規模の他の会社が支給している金額と比較して妥当かどうかが判断されます。

仮に不相当に高額な旅費を支給していることになると、適正額を超える部分については給与として課税され、役員の場合には賞与となり、損金の額に算入されません。

また、本来、会社の業務出張旅費は実費精算が望ましいのですが、運賃や宿泊費のほか旅行中に要する諸費用も多く、これをすべて個々に精算していたのでは事務が煩雑になるばかりか、出張費用の抑制や、出張者相互間の交通費の公平を欠くことにもなります。

そこで、多くの会社では、旅費規程を設け、出張先までの距離やその者の地位等に応じた一定額を支給することで、それが通常必要と認められる範囲内のものであれば、たとえ支給額と実際の支出額の間に過不足が生じたとしても税務上問題とされることはありません。

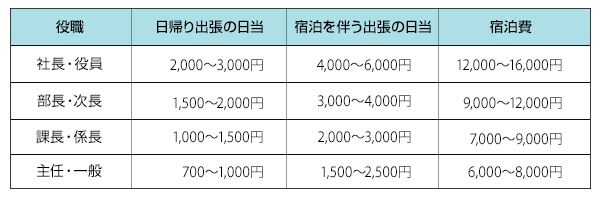

国内出張旅費規程の一例(表2)を掲げます。

会社の規模等も考慮して参考にして下さい。

【表2】 役職別の旅費規程の相場・目安

交通費は、領収書をもらえないことも多いため、それだけに何らかの証明や記録を残すことで経理処理を行います。

具体的には、旅費交通費の精算書(本人が行先、用件、交通機関、使用区間、料金の明細を記入し、所属長の承認を得て精算する)をきちんと整えておくことが大切です。

また、タクシー代などは、領収書をもらうようにしたいものです。

その他、訪問先の名刺、カタログ類、写真等も調査の際に証拠となります。

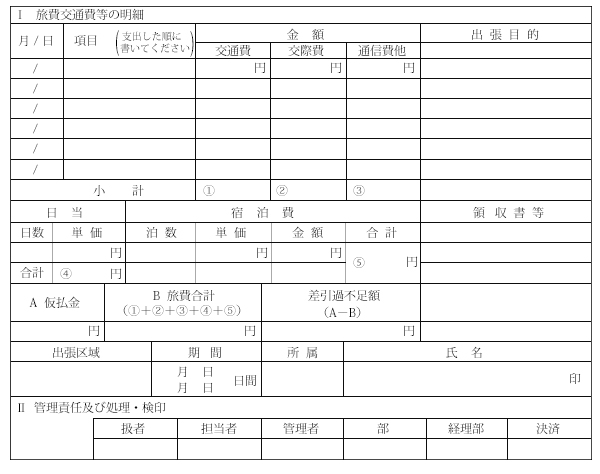

最後に、精算書のフォームを掲げておきますので、これを参考に会社独自のアレンジを加えて活用しやすいものを作成すると便利です(表3参照)。

【表3】 旅費日当等精算書