TAX NEWS

贈与における個人と法人の課税上の取扱い

贈与については、個人間や法人間だけではなく、個人と法人の間でも行われるものです。

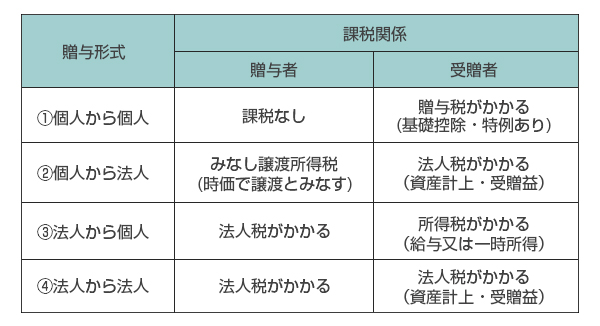

分類すると、(1)個人から個人、(2)個人から法人、(3)法人から個人、(4)法人から法人、の4つに区分することができます。

そして、個人間での贈与は贈与税が課税されますが、その他では、それぞれ課税の取扱いが異なり少し理解しにくいところもありますので、ここで簡単に整理してみます。

個人から個人への贈与では、財産の贈与者には税金がかからず、財産の受贈者に原則として贈与税がかかります。

(1) 課税方法

課税方法には、「暦年課税」のほか、親子間などの贈与で一定のお要件に該当する場合に「相続時精算課税」を選択することができます。

暦年課税は、一暦年ごとに110万円までは基礎控除として贈与税がかかりません。

また、父母や祖父母などの直系尊属から、その年の1月1日において20歳以上の子・孫などへの贈与には特例税率があります(図表1参照)。

【図表1】 贈与税の速算表(相続時精算課税制度を適用しない場合)

相続時精算課税制度は、贈与を受けたときに、累積で2,500万円までの特別控除額及び一定の税率(20%)で贈与税を計算し、贈与者が亡くなったときに相続税で精算するものです。

(2) 主な特例制度

- 配偶者からの贈与の特例制度

婚姻期間が20年以上の夫婦の間で、居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合、一定の要件の下で基礎控除のほかに最高2,000万円までの控除(配偶者控除)が受けられます。 - 住宅取得等資金の非課税制度

直系尊属から住宅取得等のための金銭の贈与を受けた場合において、受贈者が贈与を受けた年の1月1日において20歳以上であること等の一定の要件を満たしていれば、一定額まで贈与税が非課税とされます。 - 教育、結婚・子育て資金一括贈与非課税制度

直系尊属から一定年齢の子や孫が、金融機関との契約に基づき、教育資金などの贈与を受けた場合は、教育資金は1,500万円、結婚・子育て資金は1,000万円まで贈与税が非課税とされます。

(1) 法人への贈与

法人は、時価で財産の贈与を受けたとして、その受贈益は法人税の課税対象とされます。

具体的には、期末資本金1億円以下の法人の場合、年800万円までの所得金額には15%、超過分は23.2%の法人税がかかります。

また、地方法人税が基準法人税額に対し10.3%かかります(事業税、住民税省略)。

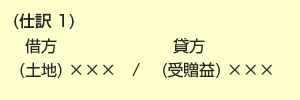

土地を例に仕訳をすると、下記の仕訳1のようになります。

一方、個人も「みなし譲渡所得課税」が適用されます。

具体的には、財産を時価で譲渡(売却)し収入があったとみなし、その財産の時価から取得費用等を差し引いた差額に対して所得税が課税されます。

そのため、購入時よりも値上がりしている土地のように含み益がある財産を法人に贈与すると、個人にも税金がかかることになります。

なお、現金で贈与する場合は、含み益がないのでみなし譲渡所得課税は適用されません。

不動産を個人が譲渡した場合、他の所得とは区分した申告分離課税となります。

税率は、土地や建物を売った年の1月1日現在で、所有期間が5年を超える「長期譲渡所得」が、所得税15%(住民税5%)、5年以下の「短期譲渡所得」が所得税30%(住民税9%)です(別途復興特別特別所得税あります)。

(2) 同族会社への贈与

同族会社に贈与した場合、同族会社の株式等の価額が増加した部分に相当する金額を株主は贈与を受けたものとみなされます。

このため、財産を譲渡した個人ともらった同族会社双方に税金がかかるだけでなく、同族会社の株主にも贈与税がかかります。

法人は税務上、経済的合理性で行動することを前提として考えられています。

したがって、財産を時価で譲渡したとして法人税がかかります。

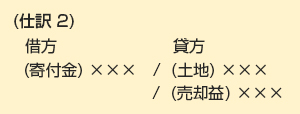

仕訳で示すと、仕訳2のとおりです。

貸方(右側)は、時価と取得価額との差額が売却益となります。

借方(左側)は、法人と個人の間に従業員や役員等の雇用関係があれば次のようになります。

- 従業員の場合→賞与

- 役員等の場合→役員賞与

- 雇用関係がない場合→寄附金

贈与税は、個人から財産をもらったときにかかる税金です。

会社など法人から財産をもらったときは個人には贈与税がかかりませんが、所得税がかかることになっています。

【図表2】 贈与形式による課税関係

この場合、法人と個人間に雇用関係があれば「給与所得」として、雇用関係がなければ「一時所得」として処理します。

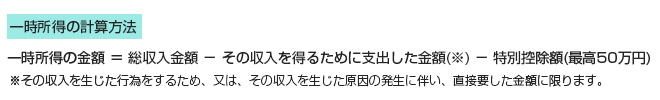

一時所得に該当する場合には、下のように算定され、その2分の1に相当する金額が総所得金額に算入されます。

財産を贈与した法人は、前記3と同様に財産を時価で譲渡したとして法人税がかかります。

一方、財産を受贈した法人は、財産を時価でもらったことになり、受贈益に法人税がかかります。