TAX NEWS

令和3年度 税制改正(案)のポイント

令和3年度税制改正では、新型コロナウイルス感染症の蔓延・拡大を踏まえ、事業や生活を取り巻く環境が厳しくなっている中、経営基盤の支援強化のほか、土地の固定資産税の負担調整措置や住宅ローンなどで減税の対象拡大が盛り込まれています。

また、デジタル社会やグリーン社会の実現に向けた設備投資を後押しするための税制措置、なども手当されます。

以下、主な改正項目のポイントを整理してみます。

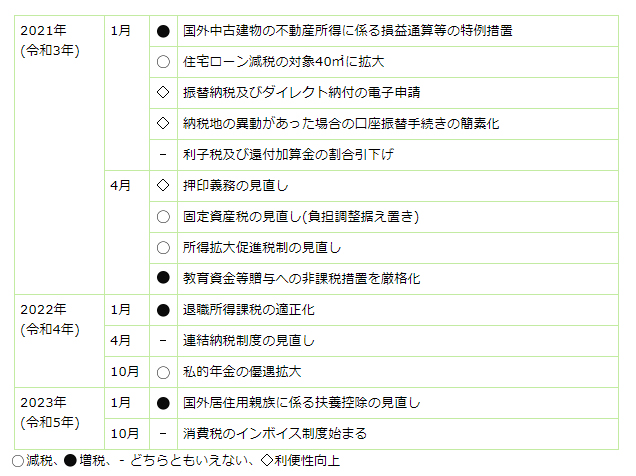

《改正項目タイムスケジュール》

主な改正項目の適用時期は、下表の通りです。

なお、前年以前の改正項目で適用時期が今年以降となる項目も記載しています。

1. DX投資促進税制の創設

社会変革につながる「デジタルトランスフォーメーション(DX)」への投資促進に向け、産業競争力強化法の改正を前提に、クラウドサービスを利用してグループ企業内でデータを共有する設備投資などを行った場合、投資額の3%(グループ企業外でデータを共有する設備投資などは5%)の税額控除又は30%の特別償却との選択適用ができる「DX投資促進税制」が創設されます。

2. カーボンニュートラルに向けた投資促進税制の創設

温室効果ガスの排出量を実質ゼロにする「2050年カーボンニュートラル」を促進するため、3年間の時限措置として、脱炭素化を加速する製品を生産する生産工場への投資や、生産プロセスを大幅に省エネ化・脱炭素化するための最新設備の導入投資等を行った場合、5%(温室効果ガスの削減に著しく資するものは10%)の税額控除または50%の特別償却を認める制度が創設されます。

3. 少額減価償却資産の特例の見直し

(1)大企業向け

雇用を増加させる企業を下支えするという観点から、適用要件である「継続雇用者給与等支給額の対前年度増加率3%以上」を「新規雇用者給与等支給額の対前年度増加率2%以上」とするとともに、教育訓練費に係る上乗せ措置の要件を緩和するなどの見直しを行い、令和5年3月31日までの間に開始する各事業年度(設立事業年度は対象外)まで適用期限を延長します。

(2)中小企業者等向け

制度の枠組みは現行制度を維持しつつ、適用要件のうち、これまでの①雇用者給与等支給額が前年を上回ること、②「継続雇用者給与等支給額の1.5%以上増加」の二つの要件を、「雇用者給与等支給額が1.5%以上増加」に見直すなどの措置が行われた上、適用期限が2年延長されます。

4. 繰越欠損金の上限特例

産業競争力強化法改正を前提に、コロナ禍に生じた一定の欠損金について、DX、カーボンニュートラル等、事業再構築・再編に係る投資に応じた範囲において、欠損金の繰越控除前の所得金額の範囲内で最大100%の控除が可能な措置が創設されます。

5. 研究開発税制の見直し

新型コロナにより売り上げが一定程度減少したにもかかわらず、研究開発投資を増加させた企業については、控除上限を法人税額の25%から30%に引き上げるとともに、控除率カーブの見直し及び控除率の下限を引き下げる措置などが行われます。

6. 中小企業者等の法人税の軽減税率の特例延長

中小企業者等の法人税の軽減税率の特例(年間800万円以下の部分について税率を15%とする特例)について、新型コロナの影響で厳しい状況にある中小企業に配慮し、適用期限が令和5年3月31日までに開始する事業年度まで延長されます。

1. 住宅ローン減税の見直し

新型コロナに伴い住宅取得環境の厳しさが増していることから、消費税率10%への引上げ時の措置である「住宅ローン減税の控除期間13年間の特例」を延長し、新築の場合は令和2年10月から3年9月末まで(それ以外は令和2年12月から3年11月末まで)に契約した場合、令和4年末までの入居者対象とされます。

また、延長したケースに限り床面積要件が「40㎡以上」に緩和されます(その年分の所得金額1,000万円以下が要件)。

2. 子育て支援

現在、雑所得とされている地方自治体が子育て世帯向けに支給する「ベビーシッター代」や「認可保育所利用料の助成金」について、非課税とされます。

3. 退職所得課税の適正化

役員等でない勤続年数5年以下の者の退職金について、令和4年分以後の所得税から、退職金の収入金額から退職所得控除額を控除した残額のうち300万円超の部分について2分の1課税が廃止されます。

1. 土地の固定資産税の負担調整措置等

固定資産税評価額が増額した場合に固定資産税等の負担が急激に増えないよう行われている負担調整措置が令和5年度まで継続されます。

また、新型コロナに伴う納税者の負担感に配慮して、令和3年度に限り、負担調整措置等により税額が増加する土地により税額が増加する土地については、令和2年度の税額に据え置く特例措置が設けられます。

2. 教育資金、結婚・子育て資金の一括贈与の非課税措置の厳格化

贈与者から相続等により取得したものとみなされる管理残額について、その贈与者の子以外の直系卑属に相続税が課される場合には、管理残額に対応する相続税は「相続税額の2割加算」の対象とした上で、適用期限が2年延長されます。

3. 事業承継税制の拡充

非上場株式等に係る相続税の納税猶予の特例措置について、被相続人が70歳未満(現行60歳未満)で死亡した場合などは、後継者が被相続人の相続開始の直前において特例認定承継会社の役員でないときでも、本特例措置を受けることができるようになります。

自動車重量税エコカー減税

環境性能の高い自動車を対象に、車検時にかかる自動車重量税を減免する「エコカー減税」が、令和5年4月30日まで2年間延長されます。

押印義務の見直し

提出者の押印を必要としている税務関係書類について、次のものを除き、押印が不要となります。

1. 担保提供関係書類および物納手続き関係書類のうち、実印の押印及び印鑑証明書の添付を求めている書類

2. 相続税及び贈与税の特例における添付書類のうち、財産の分割の協議に関する書類