TAX NEWS

《1月の税務処理》 各種法定調書や償却資産申告書の作成・提出、還付申告

年が明けて1月の税務関連の処理としては、各種法廷調書や償却資産申告書等の作成及び提出が待っています。

また、令和2年分の還付申告も1月から始まります。

毎年行うことですが、確認を兼ねてポイントを整理しておきます。

法定調書は、「所得税法」、「相続税法」、「租税特別措置法」及び「内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律」の規定により税務署に提出が義務付けられている資料をいいます。

頻出項目としての次の3種類があり、これらは支払いが確定した日の属する年の翌年1月末(今年は日曜日のため2月1日)までに所轄税務署長に提出します。

1. 給与所得の源泉徴収票

複写作成され、(1)税務署提出用、(2)受給者交付用、(3)市区町村提出用(給与支払報告書)として利用されます。

令和2年分については、所得金額調整控除の創設、基礎控除の見直し、未婚のひとり親への対応及び寡婦控除の見直し等により項目名・記載内容が変更されています。

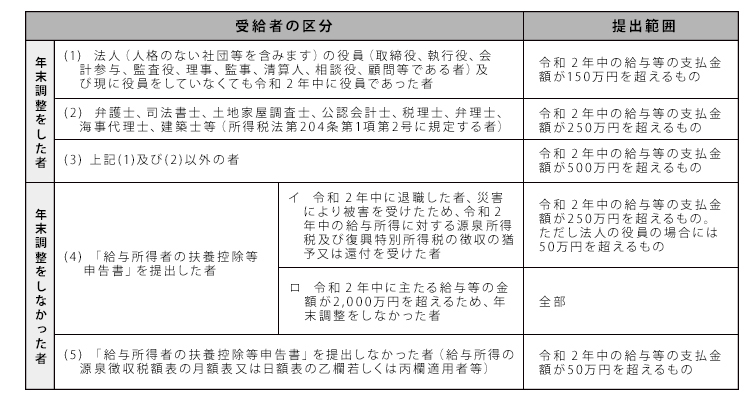

給与所得の源泉徴収票の提出範囲は図表1のとおりです。

【図表1】 給与所得の源泉徴収票の提出範囲

2. 報酬・料金・契約金及び賞金の支払調書

令和2年中に講演料や外交員報酬など所得税法第204条第1項等に規定する報酬・料金等を支払った者は、同一人に対する支払金額の合計が一定額を超える場合に税務署への提出義務があります。

3. 不動産の使用料等の支払調書

令和2年中に不動産、不動産の上に存する権利、総トン数20トン以上の船舶・航空機の借受けの対価や不動産の上に存する権利の設定の対価の支払をする法人や不動産業者である個人が提出義務者です。

提出範囲は同一人に対する年中の支払い金額の合計が15万円を超えるものですが、法人(人格のない社団等を含みます)に支払う不動産の使用料等については、権利金、更新料等のみを提出します。

したがって、法人に対して、家賃や賃借料のみを支払っている場合は、支払い調書の提出は不要です。

4. e-Tax等による提出義務基準の引下げ

法定調書の種類ごとに、前々年の提出すべきであった枚数が「100枚以上」である法定調書については、今年1月1日以後の提出からe-Tax又は光ディスク等により提出することとなりました。

したがって、令和元年に提出した「給与所得の源泉徴収票」の枚数が「100枚以上」である場合には、今年1月に提出する「給与所得の源泉徴収票」は、e-Tax又は光ディスク等による提出が必要となりました。

1. 申告すべき資産

令和3年1月1日現在において現存する事業用償却資産(他に貸しているものを含みます)について申告します。

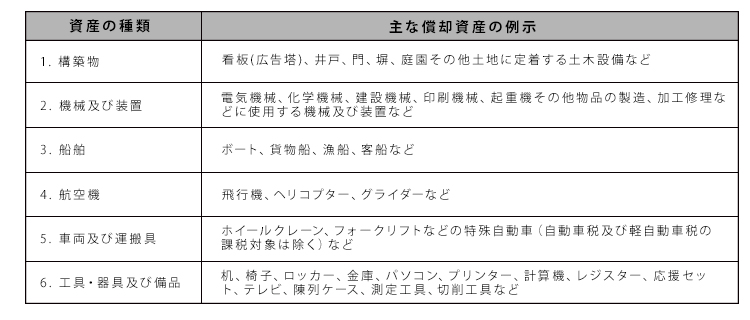

具体的には、図表2に掲げるようなものです。

なお、遊休資産や未稼働資産であっても賦課期日(1月1日)現在において事業の用に供することができる状態にあるものや、租税特別措置法による「中小企業者等の少額減価償却資産の取得価額の損金算入の特例制度」により30万円未満の減価償却資産を必要経費又は全額損金算入した場合も、申告対象となります。

【図表2】 資産の種類と主な償却資産

2. 申告の方法

- 前年度(令和2年度)に申告した者……増減申告

令和2年1月2日から令和3年1月1日現在までの間に、増加・減少のあった資産について申告します。 - 今年度初めて申告する者……全資産申告

令和3年1月1日現在所有する全ての資産について申告します。

3. 免税点

課税標準の合計額が150万円未満の場合は、課税されません。

4. 納期

納期は4月、7月、12月及び翌年2月の4回です(市区町村によって異なる場合があります)。

1. 還付申告とは

確定申告書の提出義務がない人でも、給与等から源泉徴収された所得税額や予定納税をした所得税額が年間の所得金額について計算した所得税額よりも多いときは、確定申告をすることで納め過ぎた所得税の還付を受けることができる制度です。

還付申告ができる期限は、確定申告期間とは関係なく、その年の翌年1月1日から5年間です。

令和2年分の還付申告については、今年1月から行えますので、早めに還付申告書を提出することにより、還付も早く受け取ることができます。

2. 還付申告の具体例

- 雑損控除があるとき

災害又は盗難若しくは横領によって、資産について損害を受けた場合 - 医療費控除があるとき

本人や生計を一にする配偶者その他の親族が支払った医療費、または特定のスイッチOTC医薬品の購入費のうち、一定の金額を超える部分の金額 - 一定の要件のマイホームの取得などをして、住宅ローンがあるとき

- 年の途中で退職し、源泉徴収税額が納め過ぎとなっているとき

- 国や地方公共団体、特定公益増進法人などに対し、特定の寄附をしたとき

- 上場株式等に係る譲渡損失の金額について申告分離課税を選択した上場株式等に係る配当所得等の金額から控除したとき

- 特定支出控除の適用を受けるとき