TAX NEWS

配偶者居住権を理解するQ&A

民法改正により、配偶者居住権が令和2年4月1日以降の相続から適用されています。

相続制度に大きな影響を与える制度ですので、以下ポイントをQ&A方式で整理してみます。

Q1. 配偶者居住権はなぜ創設されたのですか?

二つ目の理由としては、老後の生活資金を確保するためです。遺産の分け方は、 被相続人の配偶者と子が相続人の場合、自由に決められますが、合意できなかった場合には、法定相続分で遺産を分けることになります。

したがって自宅の評価額高い場合、配偶者が自宅を相続すると、金融資産の相続が乏しくなり、今後の生活に支障がでる恐れがあるため、居住権を低く評価する仕組みがつくられました。

Q2. 配偶者居住権はどのような制度ですか?

(1)配偶者短期居住権

従来は、相続が発生した場合に遺言等が残されていなければ、遺産分割が完了するまでは、不動産等のすべての相続財産は相続人全員の共有でした。

今回の改正により、まずは「配偶者短期居住権」が適用されます。これは、被相続人の所有していた建物に無償で居住していた配偶者が、遺産分割完了までの間(最低6か月間)引き続いてその建物を無償使用できる権利です。

(2)配偶者の終身等の居住権

配偶者以外の相続人が相続により配偶者の居住していた建物を取得した場合に、配偶者に終身又は一定期間、その建物の使用を認める「配偶者居住権」も創設され、登記も可能です。

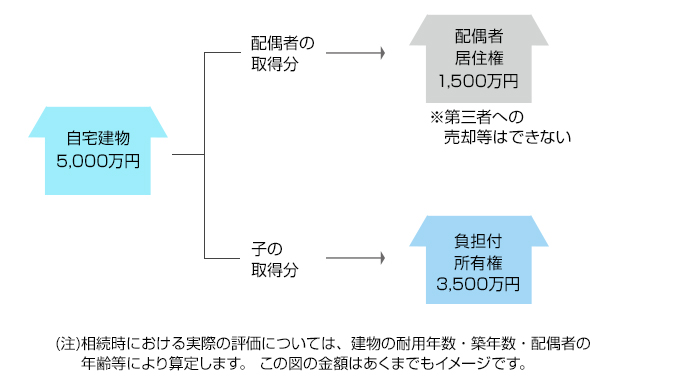

建物についての権利を、配偶者居住権と負担付所有権に分けることにより、それぞれの権利の価値が低くなります。

そして、配偶者が配偶者居住権のみを取得することで、相続財産に占める居住用財産の割合が抑えられ、預貯金等の財産を受け取りやすくなり、老後の生活の安定に役立ちます(図表参照)。

図表 配偶者居住権のイメージ

Q3. 配偶者居住権は登記した方が良いですか?

なお、配偶者居住権の登記にかかる登録免許税は、建物の固定資産税評価額の1000分の2です。

Q4. 配偶者居住権はどのように取得するのですか?

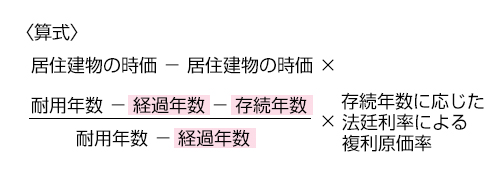

Q5. 配偶者居住権はどのように計算(相続税評価)しますか?

Q6. 配偶者居住権が存続している間、固定資産税の取扱いについてはどのようになりますか?

もっとも、配偶者は、建物の通常の必要費を負担することとされているので、建物の所有者は、固定資産税を納付した場合には、その分を配偶者に対して請求することができます。

Q7. 令和2年度税制改正では、配偶者居住権に関して、何か手当てされていますか?

その際に控除する取得費、配偶者居住権の目的となっている建物又はその建物の敷地の用に供される土地等についてその被相続人に係る居住建物等の取得費に一定の割合を乗じて計算した金額から、その配偶者居住権設定の日から消滅等までの期間にかかる原価の額を控除した金額とされました。

Q8. 今年3月に配偶者居住権の評価に係る通達の改正が公表されたようですが、どのような内容ですか?

(1)A5の算式における「経過年数」は配偶者居住権の設定時までの年数をいいますが、増改築がされている場合であっても、増改築部分を区別することなく、新築時からの経過年数によることとされています。

(2)A5の算式における「法定利率」について、配偶者居住権が設定された時における民法第404条の規定に基づく利率をいい、算式中の「存続年数」の元となる「配偶者の平均余命」を決める際に必要な「完全生命表」(厚生労働省が5年ごとに作成)は、配偶者居住権が設定された時の属する年の1月1日現在において公表されている最新のものによることとされています。

(3)国税庁は、「配偶者居住権等の評価明細書」の様式や記載例を公表しており、裏面には参考として平均余命や複利原価表(法廷利率3%)などが記載されています。