TAX NEWS

パートタイマー・アルバイトの所得区分と源泉徴収

4月は、入社や異動の季節です。多くの企業や事業所等では正社員のほか、パートタイマーやアルバイトの採用も行われます。

一般に、非正規労働者(フリーター)、主婦、学生等が働く場合、給与等として支払を受ける対価は、支払者との契約内容により、「給与所得」とされる場合と、「事業所得」とされる場合とに区分されます。

そして、給与所得とされても、勤務形態や支給状況が正社員と異なっているため、所得税の源泉徴収をする際も注意すべき点が多くありますので、以下ポイントを整理してみます。

給与所得とは、雇用契約等に基づき、雇用主の指揮命令に従って提供した労働の対価で、一般のサラリーマンの給与や通常の主婦のパートタイマー、学生アルバイト等が該当します。

次に、事業所得とは、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ、反復継続するものとされています。

具体的には、いわゆる請負契約に基づいて提供して労働の対価をいい、主婦の内職収入や外交員報酬がこれに当たります。

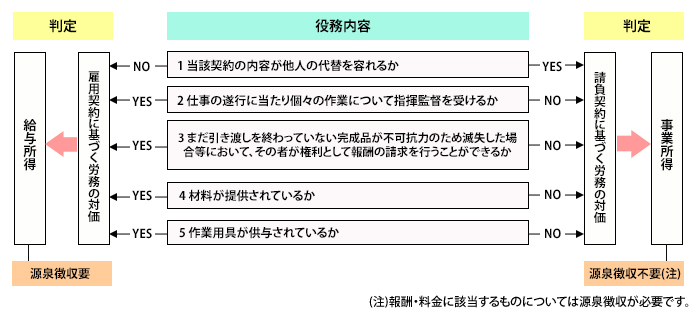

一定の労働を提供した者に対して支払われる対価については、「給与所得」となるか、「事業所得」となるかにより、所得金額の計算方法や源泉徴収の要否・方法が異なりますので、この区分はとても重要です。

この区分については、一般に下の図表に示す項目を総合勘案して判断することとされています。

給与所得の源泉徴収税額表には、「月額表」と「日額表」の二つがあり、一般に月ごとに支払う給与は月額表、日割りで支払う給与や日ごとに支払う給与は日額表を適用します。

なお、平成30年度税制改正における個人所得課税の見直しに伴い、令和2年分から給与所得の源泉徴収税額表(月額表・日額表) 等について、変更が行われました。

パートタイマーやアルバイトの給与計算については、時間給あるいは日給を基準に支払給与の額を決めるのが通常ですが、このように計算された給与であっても、その支払いが各月ごとに行われるような場合には、日額表ではなく月額表を使用して所得税の源泉徴収額を求めることになります。

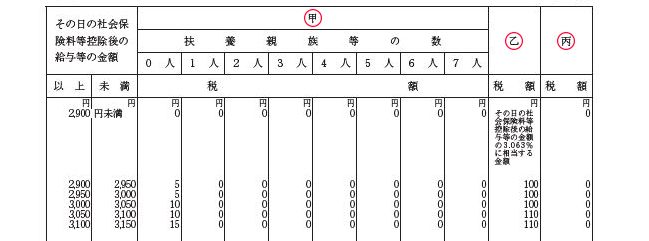

税額表の甲欄・乙欄・丙欄は、次のように区分されています。

甲欄・・・「給与所得者の扶養控除等申告書」を給与の支払者に提出しているものはパートを含め適用

乙欄・・・「給与所得者の扶養控除等申告書」を給与の支払者に提出していない者(日雇いで丙欄適用者を除く)が対象

丙欄・・・(1)日々雇用される者、又は(2)あらかじめ定められた雇用期間が2か月以内である者に対して日額又は時間給により計算して支払う給与に対して適用

【源泉徴収税額表(日額)】

ここ数年来の人手不足から、飲食業

やサービス業を中心に外国人労働者を雇用するケースが増えています。

所得税法では、所得者の国籍の違いにより課税方法が異なるものではなく、居住形態により課税方法が区分されています。

具体的には、所得者が日本人か外国人かによるのではなく、次に示す「居住者」か「非居住者」かにより、課税方法が異なります。

(1) 居住者への課税方法

- 居住者の定義

居住者とは、国内に住所を有するか又は国内に引き続き1年以上居住する個人を言います。

したがって、一般の日本人はもとより、外国人であっても国内に住所を有する場合や1年以上居住している場合には、居住者として取り扱われます。

- 課税方法

一般の日本人と同様に、国内で生じた所得のすべてが課税対象とされ、支払われる給与や報酬・料金の全てについて、所得税が源泉徴収されることになります。

また、給与から源泉徴収された所得税については、年末調整により年税額を計算し、過不足額を精算することができます。

(2) 非居住者への課税方法

- 非居住者の定義

非居住者とは、居住者以外の個人をいい、通常外国に居住している外国人は当然ですが、日本に1年未満の予定で滞在している外国人も非居住者に該当します。

また、日本人であっても、国外に引き続き1年以上居住している人は非居住者となります。

- 課税方法

非居住者の場合、国内で生じた所得(国内源泉所得)についてのみ課税の対象とされ、その税率は、特定の所得を除き20%(復興特別所得税を加算し、実際には20.4%)とされています。

そして、分離課税で課税関係が終了し、年末調整はありません。