TAX NEWS

1月固有の業務 各種法定調書と償却資産申告書の作成

令和元年分の源泉徴収事務は、年末調整で一応の締めが終わっています。令和2年1月には、この年末調整の結果を受けて、給与の支払者は、原則として1月末までにその支払いの明細を記載した「給与所得の源泉徴収票」など、いわゆる法定調書を作成し、所轄税務署や受給者の住所地の市町村などに提出することになります。

また、固定資産税の徴収について、市町村では把握できない償却資産について事業所から「償却資産申告書」という形で原則1月末を期限として提出することになっています。

これら1月固有の業務について、以下ポイントを整理してみます。

法定調書には多くの種類がありますが、頻出項目として以下の三種類の法定調書のポイントを整理すると次のようになります。

1. 給与所得の源泉徴収票

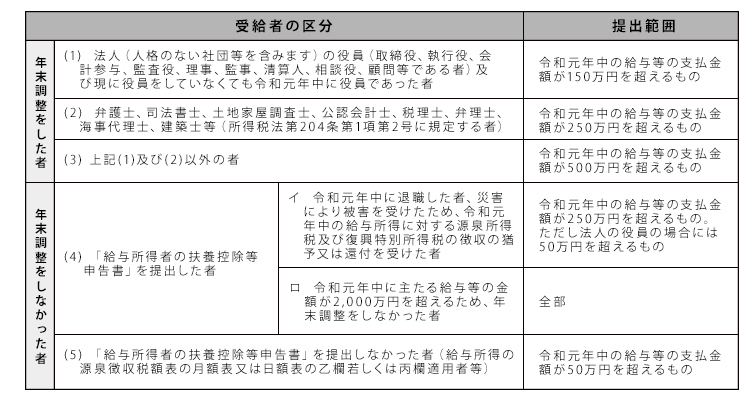

【税務署提出を要する範囲】

図表1のとおりです。

「給与所得の源泉徴収票(受給者交付用)」は、提出範囲にかかわらず、すべての受給者について作成の上、 1月末日までにそれぞれの受給者に交付することになっています。

なお、受給者交付用へのマイナンバー記載は不要です。

また、給与支払報告書と同時に作成できるように、4枚又は3枚複写となつています。

【図表1】 給与所得の源泉徴収票の提出範囲

2. 報酬・料金・契約金及び賞金の支払調書

【税務署提出を要する範囲】

令和元年中に講演料や外交員報酬など所得税法第204条第1項等に規定する報酬・料金等を支払った者は、同一人に対する支払金額の合計が一定額を超える場合に提出します。

3. 不動産の使用料等の支払調書

- 提出義務者

令和元年中に不動産、不動産の上に存する権利、総トン数20トン以上の船舶・航空機の借受けの対価等を支払った法人や不動産業者である個人。 - 支払調書の提出範囲

同一人に対する令和元年中の支払金額の合計が15万円を超えるもの。

なお、法人に支払われる不動産の使用料等については、地上権、不動産等の賃借権、その他土地の上に存する権利の設定による対価がない場合には、提出は不要です(主に個人の不動産所得のチェックに使われるためです)。

4. 提出方法

法定調書の提出方法は、税務署への持参や郵送のほか、書面による提出に代えてe-Tax(国税電子申告・納税システム)や法定調書の記載事項を記録したCD、DVDといった光デイスク等による提出もできます。

なお、法定調書の種類ごとに、前々年の提出すべき法定調書の枚数が1,000枚以上の法定調書については、e-Tax又は光デイスク等による提出が義務化されています。

給与支払事業者は、住民税の特別徴収の資料とするために、1月末日までに受給者の1月1日現在居住する市町村長宛に「給与支払報告書」(源泉徴収票と複写で書けるもの2枚)と総括表を提出します。

なお、提出の期限を大幅に過ぎると、6月からの課税(納付)に間に合わない場合があるので注意が必要です。

1. 申告すべき資産

令和2年1月1日現在において現存する事業用償却資産(他に貸しているものを含みます)について申告します。

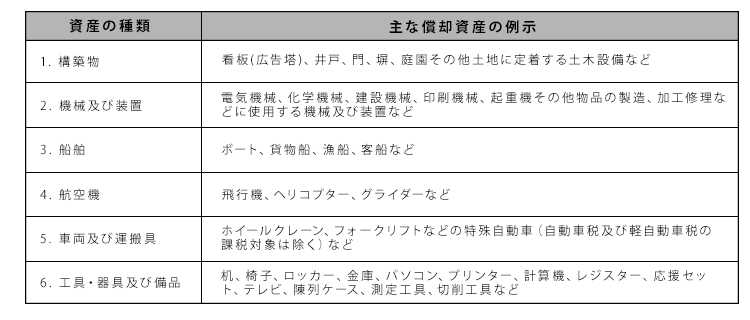

具体的には、図表2に掲げるようなものです。

間違いやすい点として、租税特別措置法による「中小企業者等の少額減価償却資産の取得価額の損金算入の特例制度」により30万円未満の減価償却資産を必要経費又は全額損金算入した場合は、申告対象となります。

【図表2】 種類別資産例

2. 申告の方法

- 前年度(平成31年度)に申告した者……増減申告

平成31年1月2日から令和2年1月1日現在までの間に、増加・減少のあった資産について申告します。 - 今年度初めて申告する者……全資産申告

令和2年1月1日現在所有する全資産について申告します。

3. 免税点

課税標準の合計額が150万円未満の場合は、課税されません。

4. 納期

納期は4月、7月、12月及び翌年2月の4回です(市区町村によって異なる場合があります)。