TAX NEWS

民法(相続法)改正に伴う税制上の規定の整備

昨年7月の民法(相続法)の改正に伴い、平成31年度税制改正で税制上の取り扱いが整備されました。

今回は、相続法改正の中で税務に影響の強い新たに創設された「配偶者居住権」と「特別寄与料」の二つの制度の要点等を以下、説明します。

I 配偶者居住権の取扱い

1. 配偶者居住権の概要

配偶者が相続開始時に被相続人所有の建物に居住していた場合に、配偶者は、遺産分割において配偶者居住権を取得することにより、終身又は一定期間、その建物に無償で居住することができるようになります。また、被相続人が遺贈によって配偶者に配偶者居住権を取得させることもできます。

適用開始日は、令和2年4月1日となっています。

2. ポイント

- 民法改正の背景

民法(相続法)については、昭和55年に配偶者の法定相続分の引上げ等が行われて以降、目立った改正はありませんでしたが、高齢化社会のさらなる進展により、残された高齢配偶者の社会保障の必要性が高まったことから、約40年ぶりに大きく改正されました。

具体的には、残された配偶者は住み慣れた自宅に住み続けたいと希望するケースが多いこと、配偶者が高齢の場合は、引っ越しの負担も大きいため相続発生後すぐの転居は困難であること等から今回の改正が行われています。

経済面からは、改正前は評価額が高い居住用不動産を配偶者が相続すると、他の相続人とのバランスからそれ以外の財産(金融資産等)を配偶者は十分に取得できず、老後の生活資金を確保できないことが多かったようです。こうした事態を避けるため、居住用建物を使用収益することができる権利として「配偶者居住権」が創設されました。「配偶者居住権」は居住用不動産の居住に比べ評価額が圧縮されるため、配偶者は老後の生活資金をより多く取得できるようになり、配偶者の生活保障に役立ちます。 - 譲渡不可

配偶者居住権は譲渡できません。したがって残された配偶者が相続後に自宅の売却代金をもって他の資産を購入するような場合には不向きで、自宅の土地・建物を相続するのが適当です。 - 第3者対抗要件

「配偶者居住権」は登記しなければ、第3者に対抗できません。設定登記には登録免許税(税額は、建物の固定資産税評価額の1000分の2)が課されます。 - 配偶者短期居住権

相続開始時に被相続人の自宅に無償で住んでいた配偶者は、遺産分割によりその建物の所有者が決まるまでの間または相続開始から6か月間のいずれか遅い時期まで、すなわち少なくとも6か月間は被相続人の意思にかかわらず、引き続き自宅に無償で居住する権利(配偶者短期居住権)が認められます。 - 配偶者居住権と配偶者短期居住権の課税関係

共に創設されましたが、「配偶者居住権」は、相続税の課税対象とされるのに対し、「配偶者短期居住権」は財産価値を認識せず、相続税の課税対象外となります。 - 配偶者居住権の評価方法

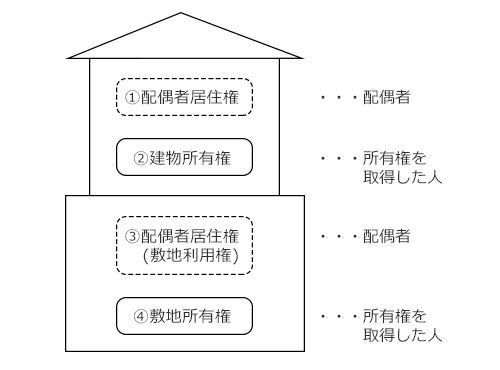

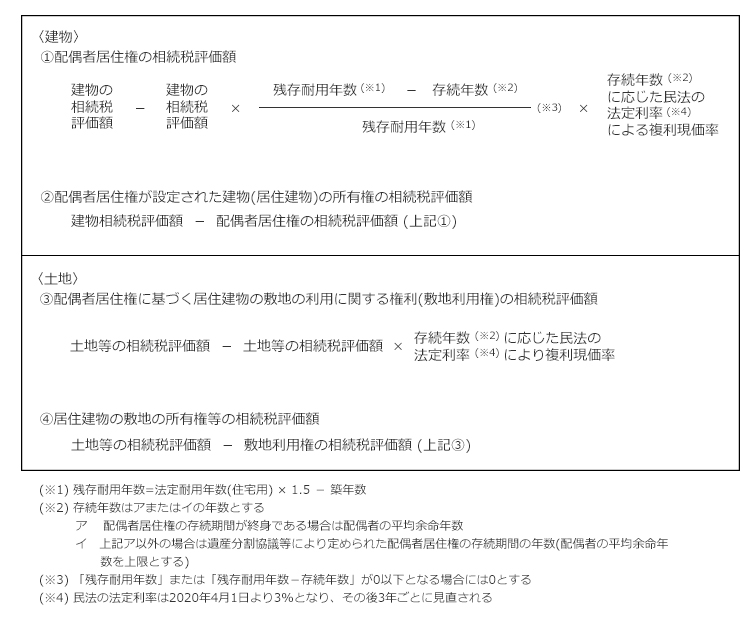

民法改正に伴い、配偶者居住権の評価方法が図表2のように定められています。

図表1

図表2 配偶者居住権がある場合の個々の相続税評価額

Ⅱ 特別寄与料制度の創設

1. 特別寄与料の概要

相続人以外の被相続人の親族が無償で被相続人の療養介護等を行った場合には、相続人に対して請求ができるようになりました。

適用開始日は令和元年7月1日からです。

2. ポイント

- 特別寄与者

民法改正により設けられる特別寄与者が支払を受ける特別寄与料については、遺贈により取得したものとみなされ、相続税の対象となり、相続税額の二割加算の対象とされます。 - 特別寄与料を支払う相続人

相続人が支払うべき特別寄与料の額は、その相続人の相続税の課税価額から控除されます。 - 特別寄与料が確定しない場合

相続税の申告期限までに支払いを受けるべき特別寄与料の額が確定しない場合には、確定後4か月以内に限り更正の請求をすることができます。 - 新たに相続税の納税義務が生じる者

特別寄与者が新たに相続税の申告義務が生じた場合には、その事由が生じたことを知った日から10か月以内に相続税の申告書を提出する必要があります。

3. 実務的留意点

民法改正により特別寄与者の介護等の労が報われることになりますが、一方で、特別寄与者から特別寄与料を請求することはなかなか難しいと思われます。

そこで、現実的な対策としては、次のような形が考えられています。

(1) 特別寄与者に対する金銭の遺贈を遺言書に記載

(2) 感謝の表現として、生前から被相続人が特別寄与者に金銭を贈与

Copyright © MORITA MASARU Tax Accounting Office. All Right Reserved.