TAX NEWS

個人事業者の事業用資産に係る事業承継税制の創設

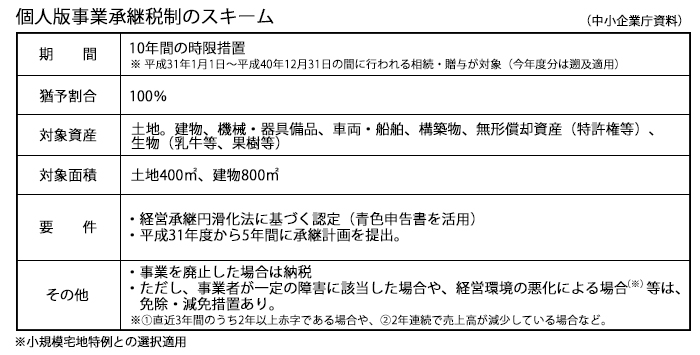

平成31年(2019年)度税制改正では、個人事業者の高齢化が急速に進む中、円滑な世代交代を通じた事業の持続的な発展の確保が喫緊の課題であることから、10年間の時限措置として、個人事業者の事業用資産に係る事業承継税制(個人版事業承継税制)が新たに設けられました。

以下、ポイントを整理します。

(1) 概要

認定相続人が、2019年1月から2028年12月31日までの間に、相続等により特定事業用資産を取得し、事業を継続していく場合には、担保の提供を条件に、その認定相続人が納付すべき相続税額のうち、相続等により取得した特定事業用資産の課税価格に対応する相続税の納税が猶予されます。

(2) 用語の意味

- 認定相続人

承継計画に記載された後継者であって、中小企業における経営の継承の円滑化に関する法律の規定による認定を受けた者をいいます。 - 特定事業用資産

被相続人の事業(不動産貸付業等を除く)の用に供されていた次のものをいいます。

●土地(面積400平方メートルまでの部分に限る)

●建物(床面積800平方メートルまでの部分に限る)

●建物以外の減価償却資産(固定資産税又は営業用として自動車税・軽自動車税の課税対象となっているものその他これに準ずるものに限る)で、青色申告書に添付されている貸借対照表に計上しているもの

※ 債務控除を使った制度の濫用防止のため、被相続人に債務がある場合は、特定事業用資産の金額からその債務の額(明らかに事業用ではない債務の額を除く)を控除した額が納税猶予の基礎となります。 - 継承計画

認定経営革新等支援機関の指導及び助言を受けて作成された特定事業用資産の承継前後の経営見直し等が記載された計画であって、2019年4月1日から2024年3月31日までの間に都道府県に提出されたものをいいます。

(3) 猶予税額

非上場株式等についての相続税の納税猶予制度と同様に計算します。

(4) 猶予税額の免除

次のような場合には、猶予税額の免除があります。

<全額免除>

- 後継者が死亡時まで特定事業用資産を保有し事業を継続した場合

- 後継者が、相続・贈与税の申告期限から5年経過後に、次の後継者への特定事業用資産を贈与し、その後継者が特定事業用資産について、個人版事業承継税制による贈与税の納税猶予制度の適用を受ける場合

<一部免除>

- 同族関係者以外に特定事業用資産を一括して譲渡する場合

- 民事再生計画の認可決定等があった場合

(5) その他

- 青色申告要件

適用を受けるには、被相続人は相続開始前において、認定相続人は相続開始後において、それぞれ青色申告の承認を受けている必要があります。 - 継続届出書

認定相続人は、相続税の申告期限から3年毎に「継続届出書」を税務署長に提出しなければなりません。

(1) 概要

認定受贈者(18歳(2022年3月31日までの贈与については、20歳)以上である者に限る。以下同じ)が、2019年1月1日から2028年12月31日までの間に、贈与により特定事業用資産を取得し、事業を継続していく場合には、担保の提供を条件に、その認定受贈者が納付すべき贈与税額のうち、贈与により取得した特定事業用資産の課税価格に対応する贈与税額の納税が猶予されます。

(2) その他

- 贈与者の死亡

贈与者の死亡時には、特定事業用資産(すでに納付した猶予税額に対応する部分を除く)をその贈与者から相続等により取得したものとみなし、贈与時の時価により他の相続財産と合算して相続税を計算します。その際、都道府県の確認を受けた場合には、相続税の納税猶予の適用を受けることができます。 - 相続時精算課税との関係

認定受贈者が、贈与者の直系卑属である推定相続人以外の者であっても、その贈与者がその年1月1日において60歳以上である場合には、相続時精算課税制度の適用を受けることができます。

(1) 適用時期

前記1および2の改正は、2019年1月1日以後に相続等又は贈与により取得する財産に係る相続税または贈与税について適用されます。

(2) 事業継続が条件

事業を継続するという前提で納税を猶予することから、事業を廃業した場合は、納税猶予額の全額および利子税を合わせて納付する必要があるなど、適用には十分に注意が必要です。

(3)小規模宅地等との選択

課税価格の減額をすることができる小規模宅地等(特定事業用宅地等に限る)の特定との併用ができない点に注意して、どちらを選択するかを熟慮する必要があります。

非上場株式等に係る相続税・贈与税の納税猶予制度(法人版事業承継税制)について、次のような見直しが行われています。

- 平成34年(2022年)4月1日以後の贈与から贈与税の納税猶予における受贈者の年齢要件が、20歳以上から18歳以上に引き下げられました。

- 資産保有型会社等の取消事由の緩和として、一定のやむを得ない事情により資産保有型会社・資産運用型会社に該当した場合でも、該当日から6か月以内にこれらの会社に該当しなくなった場合は、納税猶予の取消事由に該当しないこととされました。

- 非上場株式等の贈与者が死亡した場合の相続税の納税猶予の適用を受ける場合、贈与税の納税猶予の免除届出の添付書類が不要となりました。