TAX NEWS

2019年度 税制改正(案)のポイント

2019年(平成31年)度税制改正では、今年10月の消費税率10%への引上げに伴う駆け込み需要とその反動を抑えることに焦点が置かれています。

そして、消費税率引上げ分の税収については、教育負担の軽減・子育て層支援・介護人材の確保等と財政再建に、概ね半分ずつ充当する方針のようです。

以下、主な改正項目のポイントを整理してみます。

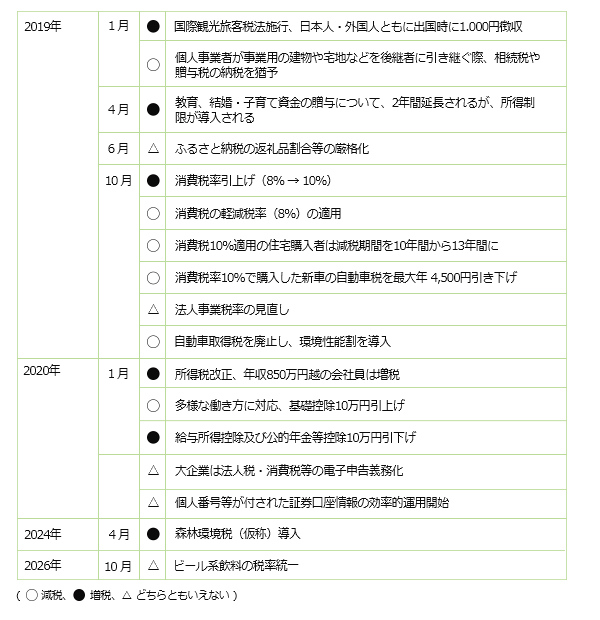

《改正項目タイムスケジュール》

主な改正項目の適用時期は、下表の通りです。

なお、前年以前の改正で適用時期が今年以降となる項目も記載しておきます。

1. 住宅ローン控除(住宅借入金等を有する場合の所得税額の特別控除)の特例の創設

個人が、住宅の取得等(消費税等の税率が10%である場合の住宅の取得等に限る)をして、2019年10月1日から2020年12月31日までの間に居住した場合、減税期間を10年間から13年間に延長する措置が行われます。

なお、延長となる11年目から13年目までの各年の住宅ローン控除額は、次の区分に応じた金額のいずれか少ない方の金額となります。

● 一般の住宅

- 住宅借入金等の年末残高(4,000万円を限度)× 1%

- 〔住宅の取得等の対価の額又は費用の額-当該住宅の取得等の対価の額又は費用の額に含まれる消費税額等〕(4,000万円を限度)× 2% ÷ 3

● 認定長期優良住宅及び認定低炭素住宅

- 住宅借入金等の年末残高(5,000万円を限度)×1%

- 〔住宅の取得等の対価の額又は費用の額-当該住宅の取得等の対価の額又は費用の額に含まれる消費税額等〕(5,000万円を限度)× 2% ÷ 3

2. 森林環境税(仮称)の創設

国内に住所を有する個人一人当たりの年額1,000円の森林環境税(仮称)が創設されます。

適用は2024年度からで、税収は森林伐採や木材利用促進等に充てられます。

3. 未婚のひとり親に対する個人住民税の非課税措置の拡大

未婚のひとり親の税負担軽減のため、児童扶養手当の受給者で前年の年収が約204万円(年間合計所得135万円)以下のひとり親については、未婚でも住民税が非課税とされます。

1. 個人事業者の事業用資産に係る納税猶予制度の創設

認定相続人が2019年1月1日から2028年12月31日までの間に、相続等により特定事業用資産を取得し、事業を継続していく場合には、担保の提供を条件に、その認定相続人が納税すべき相続税額のうち、相続等により取得した特定事業用資産の課税価格に対応する相続税の納税が猶予されます。

「特定事業用資産」とは

土地は400平方メートルまでの部分、建物は床面積800平方メートルまでの部分、建物以外の原価償却資産は固定資産税又は営業用として自動車税若しくは軽自動車税の課税対象になっているもので、貸借対照表に計上されているもの。

なお、認定相続人が死亡した時まで資産を保有して事業を継続した場合等は、猶予税額の全額が免除されます。

2. 教育、結婚・子育て資金贈与の非課税制度の見直し

祖父母や両親の資産を早期に若年世代に移転させることにより経済活性を図る目的で創設されている教育、結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度の適用期限が2年延長されます。ただし、信託等をする日の前年の受贈者の合計所得金額が1,000万円を超える場合は適用できません。

3. 相続税における配偶者居住権等の評価額

民法(相続関係)改正に伴い、相続税における配偶者居住権等評価額を、次の算式で求めることになります。

- 配偶者居住権

建物の時価 - 建物の時価 × (残存耐用年数-存続年数) / 残存耐用年数 × 存続年数に応じた民法の法定利率による複利原価率 - 配偶者居住権が設定された建物(以下「居住建物」という。)の所有権

建物の時価 - 配偶者居住権の価額 - 配偶者居住権に基づく居住建物の敷地の利用に関する権利

土地等の時価 - 土地等の時価 × 存続年数に応じた民法の法定利率による複利原価率

1. イノベーション促進のための研究開発税制の見直し

さらなる生産性の向上に向けて試験研究費の税額控除の上限が法人税額の40%(現行25%)に引き上げられます。

2. 法人事業税の改正

近年、地方税収が全体として増加する中で、地域間の財政力格差が拡大していることから、通常の法人事業税を引き下げる代わりに、国税の特別法人事業税(仮称)が創設され、全国レベルでの調整が図られます。

3. 中小企業者等の法人税率の軽減特例の延長

中小企業者等においては、各事業年度の所得金額のうち年800万円以下の金額について、租税特別措置による15%の軽減税率(本則の軽減税率は19%)が適用されています。

同制度の適用期限が2年延長されます。

4. 仮想通過の評価方法の見直し

法人が有するビットコインなどの仮想通貨の評価方法について、時価法が導入されます。

自動車税の見直し

2019年10月1日以後に新車登録を受けた自家用車を対象に、排気量に応じて自動車税が1台当たり年1,000円から4,500円引き下げられます。

また、自動車取得税が廃止され、「環境性能割」が2019年10月1日から導入されます。

1. 番号が付された証券口座情報の効率的利用

2020年4月1日から、マイナンバー(個人番号又は法人番号)が付された証券口座に係る顧客情報を税務上効率的に利用できるよう見直されます。

2. ふるさと納税の見直し

過度な返礼品競争が問題となったふるさと納税税度について、返礼品を「寄附額の3割以下」、「地場産品」にすることが制度適用の指定条件となります。2019年6月以降の寄附から適用となります。