TAX NEWS

創設された事業承継税制の特例のポイント

中小企業経営者の高齢化が進み、今後5年間で30万人以上が70歳(平均引退年齢)を越える一方、その半数以上の経営者が事業承継の準備を終えていません。

事業承継の円滑な実施は、事業が継続されることにより雇用の維持に加え、休廃業企業のうち一定数は経営利益が黒字であること、経営者の年齢が若いと売上高が増加する傾向にあることも踏まえると、地域経済の維持・活力向上の観点でも極めて重要です。

そこで、平成30年度税制改正では、事業を譲り受けたり相続した後継者が、その会社を経営していく場合には、後継者が納付すべき相続税や贈与税のうち、その相続・贈与のあった非上場株式等(一定の部分)に係る相続税・贈与税の納税が猶予され、一定の場合には免除される「事業承継税制」について、これまでの措置に加え、税負担の軽減や、雇用継続・事業継続等の各種要件を見直すことで、中小企業経営者の事業継続をより一層後押し、事業の継続・発展を通じた地域経済・雇用の維持・活性化を図る「事業承継税制の特例」が10年間の時限措置として創設されました。

(1) 猶予対象株式の制限の撤廃

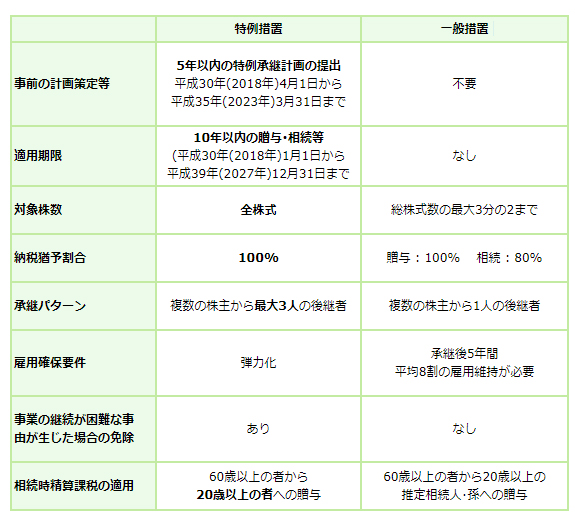

一般措置では、納税猶予の対象となるのは総株式の最大3分の2までですが、特例措置では全株式が対象となります。

(2) 納税猶予割合の引上げ

一般措置では、相続した株式等に係る猶予割合は80%ですが、特例措置ではこれが100%に拡大されています。

(3) 雇用確保要件の弾力化

一般措置では、承継後5年間平均で雇用の8割を維持する要件(雇用維持要件)を維持できなかった場合には猶予された贈与税・相続税を全額納付する必要があります。しかし、特例措置では、雇用確保要件を満たさない場合でも、その満たせない理由を記載した書類(認定経営革新等支援機関の意見が記載されているもの)を都道府県に提出することで、納税猶予が継続されます。

(4) 複数の後継者への贈与・相続に対象を拡大

一般措置では、一人の先代経営者から一人の後継者への承継のみが対象でしたが、特例措置では、中小企業経営の実情に合わせた多様な事業承継を行えるようにするため、親族外を含む複数の株主から、代表者である後継者(最大3人)への承継が可能となりました。

(5) 経営環境の変化に対応した減免制度の創設

一般措置では、後継者が自主廃業や売却を行う際、経営環境の変化により株価が下落した場合でも、承継時の株価をもとに贈与税等を納税するため、過大な税負担が生じるケースがありました。

特例措置では、特例経営承継期間経過後に、過去3年間のうち2年以上赤字の場合など、事業の継続が困難な一定の事由が生じた場合に特例措置の適用に係る非上場株式等の譲渡等をした場合には、その対価の額(相続税評価額の5割が下限)を基に相続(贈与)税額等を再計算し、再計算した税額と直前配当等の金額との合計額が当初の納税猶予額を下回る場合には、その差税が免除されます。

(図表1) 特例措置と一般措置の比較

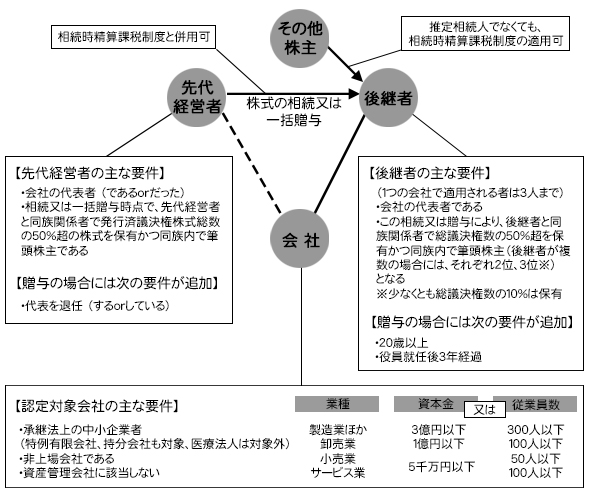

特例を適用するためには、先代経営者、後継者、会社に次のような要件が必要です。(図表2 参照)

また、認定経営革新等支援機関の所見を記載した特例承継計画の提出が必要となります。

同支援機関としては、税理士、商工会議所、金融機関、民間コンサルティング等がありますが、税理士が約4分の3を占めています。

(図表2) 適用要件

この特例は、平成30年1月1日から39年12月31日までの間に贈与等により取得する財産に係る贈与税又は相続税について適用されます。。