TAX NEWS

家族信託の活用法

相続対策における財産管理の手法として、「家族信託(民事信託)」が最近注目されてきています。

平成18年に信託法が大幅改正されて使い勝手がよくなっているのですが、まだ知らない方が多いので、以下、ポイントを整理してみます。

信託は、大きく商事信託と民事信託に分かれます。

商事信託は、投資信託が該当し、不特定多数の委託者から財産を信託銀行(受託者)が預かり、それを運用して受益者(=委託者)に分配するものです。

受託者は営利目的であり、信託報酬をもらって業務を行います。

しかし、信託会社(信託銀行)は、通常個人の自宅を信託財産として受託したりしないので、家族信託のニーズに答えられないところがあります。

民事信託の中で家族・親族が中心となる民事信託のことを通称で「家族信託」と呼んでいます。

家族信託は、委託者が受託者に財産を移転し、受託者が一定の目的に従って財産を受益者(相続人等)のために管理・運用・処分するものです。基本的には非営利であり、無報酬です(契約で報酬を与えることは自由)。受託者には判断力のある個人、若しくは営利目的以外の法人がなることができます。

次のようなものがあります。

(1) 高齢者の健康不安

健康寿命と平均寿命の差は約10年あり、その間に認知症などで意思判断能力を喪失すると、財産の管理や処分などが原則的にできなくなるので、担保しておきたい。

(2) 成年後見制度では不満

成年後見制度は、意思判断能力がなくなった方の代わりに、裁判所が指定した家族または弁護士・司法書士などが代理として財産管理を行う制度です。

しかし、基本的に財産の現状維持を目的としますので、古くなった自宅を建て替えたり、賃貸物件をより収益性の高いものに買い換えるなど自由度の高い活用ができない。

また、職業後見人又は後見監督人への報酬が必要で、本人が亡くなるまで継続的に運営コストがかかります。

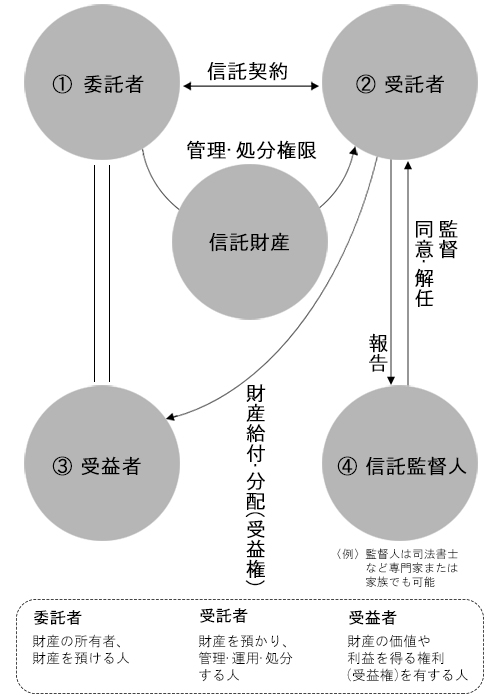

(図表1) 家族信託の仕組み

家族信託の仕組みは図表1のようになりますが、若干補足します。

① 委 託 者 ・・・ 財産の管理・運用の指示をした人で、「父母」が多いです。

② 受 託 者 ・・・ 委託財産を実際に管理・運用する人で、委託者が信頼をおいている「家族・親族」がほとんどです。

③ 受 益 者 ・・・ 信託により利益を受ける人で「子供」の場合が多いです。

④ 信託監督人 ・・・ 受託者がきちんと業務を行うか心配な時は、第3者を信託監督人として指定しておき、受託者の業務を監督させます。

(1) 認知症への備え

認知症はその予備軍を合わせると約862万人。高齢者人口の約4分の1になるといわれています。どの家族でもその可能性はあり、本人の判断能力が低下すると、資産が凍結されてしまうので、対策として有効。

(2) 遺言代用

遺言書の作成と思っても厳格な基準に面倒さを感じている場合、家族信託であれば、委託者と受託者との契約で行えるので便利。

(3) 受益者連続機能

最初の受益者(1次受益者)を自分とし、自分が亡くなった後の受益者(2次受益者)を息子、息子が亡くなった後の受益者(3次受益者)を孫、孫が亡くなった後の受益者(4次受益者)を、まだ生まれていないひ孫というように、亡くなった後の受益者を次から次へと指定できます。

このように、遺言より自由度が高く活用できます。

(4) 障害のある子への対処

障害があって自分では財産管理ができない子供がいる場合、親が委託者となり信頼できる親戚を受託者にしておくことで、障害を持った子供が受益者として守られます。

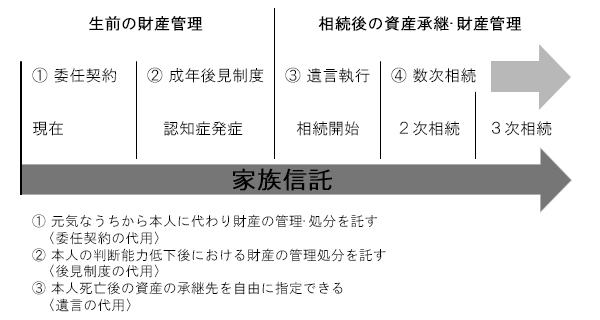

家族信託契約は、図表2のように「委任」「成年後見制度」「遺言」の3つの機能が入っています。

(図表2) 一般的な資産承継の対策

(1) 節税対策にはならない

信託契約は相続とは全く別の枠組みであり、相続対策として効果的ですが、節税対策にはなりません。

(2) 受託者を誰にするかで揉める可能性がある

家族信託は、財産を適切に管理・処分できて、かつ信頼できる家族(親族)がいるかどうかが大きなポイントとなります。

信頼して任せたのに管理がずさんだと、相続人の中から不満の声が上がり、トラブルになる可能性があります。

(1) 所得税

信託においては、受益者が信託財産を保有していると考えますので、その収入も受益者に帰属します。

例えば、賃貸物件を持っている父親が「委託者」として長男を「受託者」とする信託契約を結び、引き続き「受益者」は父親とした場合、その家賃収入は父親のものとなり、従来どおり所得税の申告をする必要があります。

(2) 固定資産税

固定資産税は、台帳課税主義のため、名義が移転したら受託者が納税義務者となります。受託者は預かっている受益者の財産〈信託財産〉から納税額を支払うことになります。

(3) 相続税

信託を行っても相続税評価額には影響がありません。

(4) 贈与税

委託者と受益者が異なる場合を「他益信託」といい、贈与税がかかります。

例えば、委託者は「父親」、受託者は「息子」、受益者が「母親」というケースです。

この場合には、信託契約を締結した時点で父親から母親に財産権が移転したとみなされて、贈与税がかかります。